Råolie har været en god investering, da den fortsat tilbyder mange langsigtede og kortsigtede handelsmuligheder. I 2008 oplevede vi et højt niveau på $ 147 i begge, amerikanske WTI råolie og britiske Brent råolie, hvilket betød, at efterspørgslen på alle tidspunkter var høj, men det varede ikke længe, da krisen i 2008 ramte markederne og råolie styrtede ned. Købere forsøgte at inddrive tabene i de følgende år, men siden 2012 har UK Brent Oil været på en faldende tendens. Ikke desto mindre har handelsmulighederne været adskillige i begge retninger. Coronavirus-udbruddet sendte US WTI-råolie til alle tiders laveste priser på $ 37,50, men den britiske råolie holdt sig over vandmærkeniveauet og vender nu op igen. Selvom opsiden efter en sådan stigning siden midten af marts har mistet momentum, og yderligere gevinster er i tvivl nu, da det økonomiske opsving bremses, mens nye koronavirus-sager fortsætter med at komme, og mediekramperen dæmper stemningen på de finansielle markeder. I denne artikel vil vi se på mulige scenarier og faktorer, der kan påvirke råolie i de kommende måneder.

Nylige ændringer i guldprisen

| Periode | Skift ($) | Lave om % |

| 30 dage | +$ 2,23 | +4,9% |

| 6 måneder | –14,52 $ | –24,2% |

| 1 år | –$ 16,34 | –26,3% |

| 5 år | –3,64 $ | –7,4% |

| Siden 2000 | +17.04 | +60,8% |

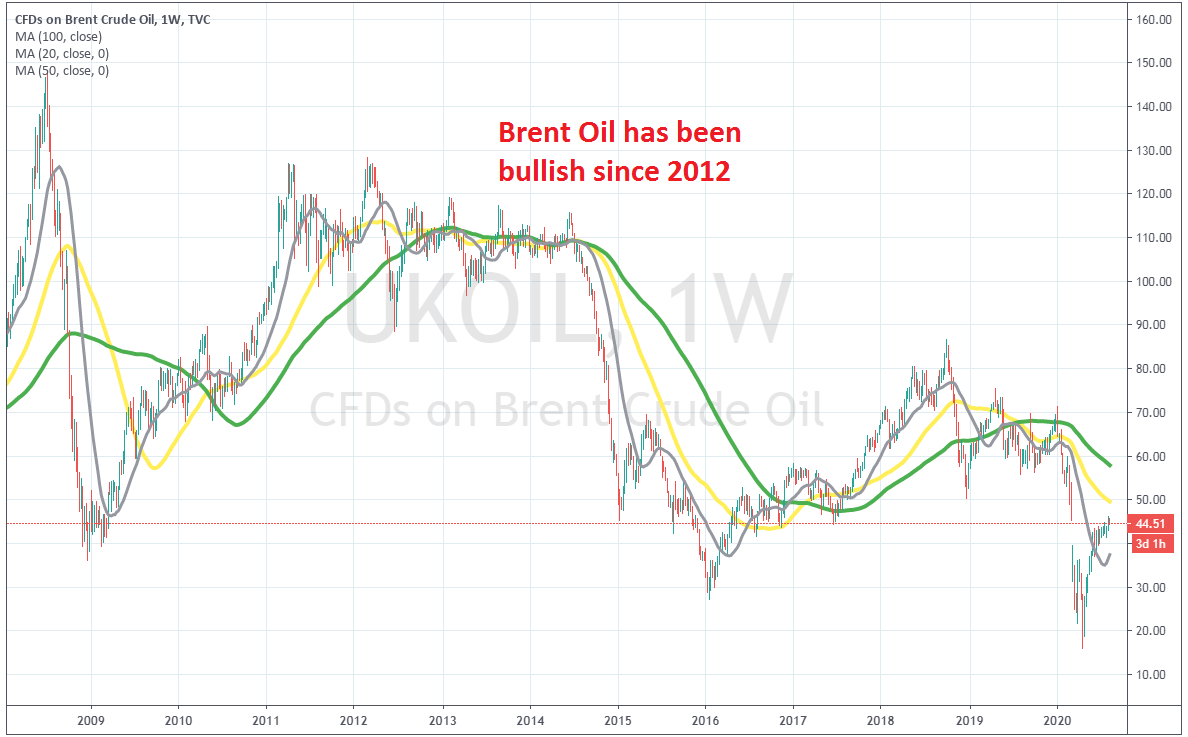

UK Brent råolie plejede at være temmelig flad i 90’erne bortset fra 1990, da den spidsede højere, da GBP styrtede ned. 2000’erne var meget bullish for råolie med både amerikansk og britisk råolie på omkring $ 147, men det sidste årti har været baisse for råolie. USD-styrkelsen har haft en vis indvirkning på de faldende oliepriser, især i 2014-15, men det har været en sekundær faktor, så faldet i oliepriserne, mens den globale økonomi var i bedring i det sidste årti med efterspørgslen efter energi konstant stigning, det er ikke gode nyheder for olie på lang sigt. Brent råolie overlevede i det mindste styrtet i de første tre måneder af 2020 uden at falde under $ 0 / tønde og klatrer nu højere. Selvom stigningen også har at gøre med USD-svækkelsen i løbet af denne periode, mens gevinsterne er minimeret siden begyndelsen af juni, hvilket viser udmattelse fra købere, så opsiden synes begrænset nu, indtil udgangen af 2020.

| Brent Oil Prognose: 4. kvartal 2020 | Brent Oil Prognose: 1 år | Brent Oil Prognose: 3 år |

| Pris: $ 43- $ 47

Prisdrivere: Økonomisk rebound, USD-korrelation, markedssentiment |

Pris: $ 60 $ – 65 $

Prisdrivere: Efter amerikanske valg, USD-korrelation, global økonomisk genopretning |

Pris: $ 50 $ – 60 $

Prisdrivere: Global økonomi, stigning i efterspørgsel, stigning i udbud |

Contents

Prediction for Brent Oil for de næste 3 år

Når vi analyserer råolie, enten Brent eller WTI, skal vi tage højde for en række faktorer, da olie er den ultimative risikovare, og dens prishandling derfor er sårbar over for mange internationale faktorer. Olie er det modsatte af guld, som er den ultimative sikre havn, og derfor påvirkes begge af de samme begivenheder, kun at prishandlingen er negativt korreleret. En af disse faktorer er USD-prisen, som har påvirket oliepriserne fra 2014 til 2015, risikosentiment er også en vigtig faktor, da råvarer er meget sårbare over for stemningen på de finansielle markeder, bortset fra udbud og efterspørgsel, som afgøres af olie producenter som OPEC o på den ene side og den globale økonomiske præstation på den anden. Vi vil se på disse faktorer i nedenstående afsnit, skønt oliemarkedet hidtil i 2020 har været meget hektisk, men vi håber, at det glatter ned i de kommende måneder.

Risikosentiment og brent råolie – sentiment vil forblive ustabilt

Stemningen på de finansielle markeder har for det meste været positiv i 2010’erne, da den globale økonomi var ved at komme sig efter finanskrisen 2008-09. Men stemningen har ikke været nøjagtigt positiv for råolie. UK Brent Oil kom sig efter 2008-styrtet, men området omkring $ 127- $ 128 afviste prisen to gange, en gang i 2011 og en gang i 2012. Højderne blev lavere i de følgende år, hvilket viser, at stemningen blev negativ. I 2014 tog olie et dyk, og på trods af rallyet 2016-2018 er den samlede tendens baisse. Handelskrigen mellem USA og Kina var en vigtig faktor i at vende olie til bearish fra 2018 til i år, hvor olie absolut styrtede af en række årsager. De sidste to års svækkede globale økonomi, coronaviruschocket, USD-stigningen i marts, nedlukningerne, den globale recession i 2. kvartal i år, saudierne oversvømmer markederne med olie, den øgede usikkerhed osv. Har alt sammen tilføjet det negative stemning, men der er noget håb, da den globale økonomi er kommet igen i de seneste måneder efter genåbningen. Når det er sagt, er de fleste af de negative faktorer for følelsen stadig gyldige; det økonomiske opsving svækkes, mens usikkerheden fortsat er høj, med coronavirus og det amerikanske valg, der kommer i november. Så selvom afkastet i de seneste måneder på grund af genåbningen er imponerende, kan jeg ikke se, at det er bæredygtigt. Måske efter valget kan stemningen forbedres yderligere, men det har stadig ikke hjulpet olie i løbet af det sidste årti.

Levering mod efterspørgsel

Levere – Forsyningssiden af råolie er ikke særlig vanskelig at forudsige eller beregne. Grundlæggende beslutter OPEC + -kartellet, hvad produktionsniveauerne vil være. Normalt er produktionen åbenbart tilpasset efterspørgslen for at forhindre, at priserne ikke falder for meget, idet OPEC eller OPEC + reducerer produktionen, ligesom de 9,7 millioner tønder / dag, som vi så i marts, eller øgede produktionen. Når prisen på råolie når et bestemt niveau, øger de amerikanske skiferolieproducenter også produktionen. Dette niveau ligger på omkring $ 50 / tønde, hvilket omtrent er breakeven-niveauet. Den årlige produktion har ligget på omkring 100 millioner tønder / dag, men i år er den faldet til 94,22 millioner tønder / dag, da efterspørgslen aftager.

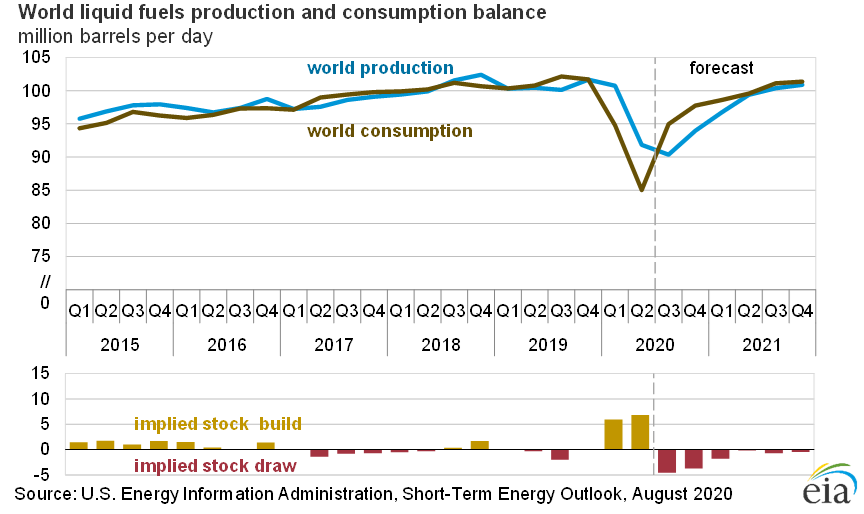

Efterspørgsel – Efterspørgslen er lidt sværere at forudsige, da den afgøres af den globale økonomis præstationer og til en vis grad forventningerne til fremtiden. Som diagrammet ovenfor viser, har forbruget, som betyder efterspørgslen, været i konstant stigning fra omkring 95 millioner bpd til over 100 millioner bpd. Men i år dykkede forbruget på grund af låsning af coronavirus og faldt til 93,14 millioner bpd. Skønt efterspørgslen er steget, da verden genåbnede i juni, men usikkerheden er fortsat stor, så investorer vil holde tilbage på investeringerne, hvilket betyder, at efterspørgslen dæmpes. Derudover er flyrejser meget begrænsede. I sin nøje overvågede månedlige rapport konkluderede IEA, at reduceret flyrejse ville reducere efterspørgslen efter olie med 2020 på 8,1 millioner tønder om dagen til 91,1 millioner tønder om dagen, hvilket markerer et fald på 140.000 tønder pr. Dag fra sin tidligere prognose for en måned siden . For det kommende år skar agenturet sit globale efterspørgselsestimat med 240.000 tønder om dagen til 97,1 millioner bpd. Dette vil være med til at øge prisen på råolie noget næste år, men Ido0ubt vil køre hvor som helst.

| Global olie og anden væske | ||||

|

2018 |

2019 |

2020 |

2021 |

|

| Vægtet efter olieforbrug.

Udenlandsk valuta pr. Amerikansk dollar. |

||||

| Levere & Forbrug | (millioner tønder om dagen) | |||

| Ikke-OPEC-produktion | 64.06 | 65.99 | 63,61 | 65,28 |

| OPEC Produktion | 36,75 | 34,65 | 30,61 | 34.09 |

| Dele af OPEC råolie | 31.44 | 29.27 | 25,75 | 29.31 |

| Samlet verdensproduktion | 100,81 | 100,64 | 94,22 | 99,37 |

| OECD Commercial Inventory (ultimo året) | 2.865 | 2.893 | 2.859 | 2.757 |

| Samlet OPEC-overskudsproduktionskapacitet for råolie | 1.56 | 2,52 | 5,83 | 2.87 |

| OECD-forbrug | 47,82 | 47,49 | 42,71 | 45,72 |

| Ikke-OECD-forbrug | 52,67 | 53,75 | 50,43 | 54.45 |

| Samlet verdensforbrug | 100,49 | 101,25 | 93,14 | 100,16 |

Kilde: VVM

XPD / USD-korrelation

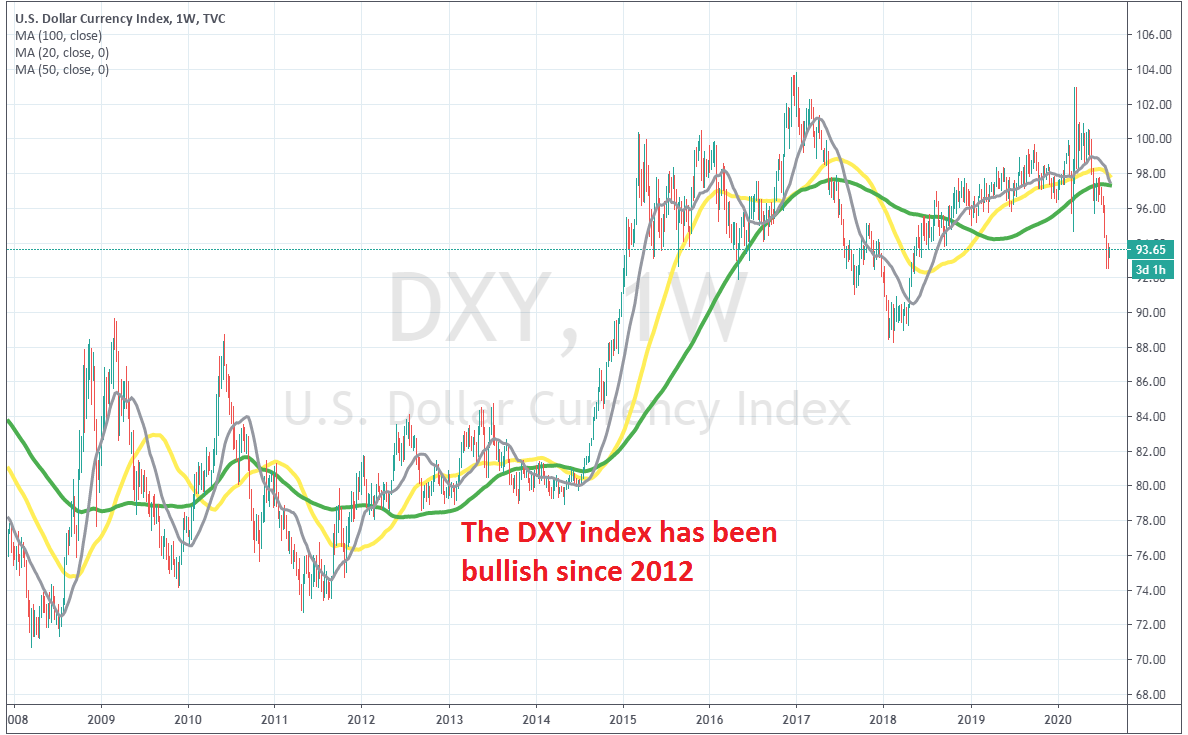

Mens sentiment og råolie ikke har været korreleret det meste af tiden siden 2010, var der tidspunkter, hvor korrelationen var stærk. Lad os nu se, hvordan prisen på britisk Brent Oil har korreleret med USD. Ser man på det ugentlige diagram for både DXY og UK Oil, synes korrelationen stærkere her, men det er tydeligvis negativt, hvilket betyder, at når USD stiger, går råolie ned. UK Brent Oil handlede på omkring $ 147 i 2008, men endte ned til $ 16 i marts i år. DXY handlede på den anden side med 70 point i 2008, mens den nåede tæt på 104 point også i marts 2020. Selvom stigningen ikke har været så dramatisk som faldet i råolie, har der alligevel været korrelation.

Siden marts er korrelationen mellem olie og USD-indekset steget

Korrelationen var ikke særlig stærk under krisen i 2008 og kølvandet, hvor USD reagerede, men ikke så meget som råolie, igen i den modsatte retning. Men sammenhængen blev stærkere med årene, og siden 2014 har sammenhængen været ret stærk. I løbet af 2014-15 så vi en stærk stigning i USD, mens Brent Oil gennemgik et stort fald og faldt fra $ 116 til $ 27. I løbet af dette år har korrelationen også været stærk, især siden marts, hvor olie styrtede ned, mens USD steg højere. Situationen vendt i midten af april og USD har været på tilbagegang, mens Brent Oil er steget højere, selvom gevinsterne i de sidste par uger har været minimale for Oil, mens faldet også har stoppet i USD, hvilket viser igen sammenhæng.

Teknisk analyse – vil sølv bryde 6-årig rækkevidde?

Tendensen har været bearish siden 2012

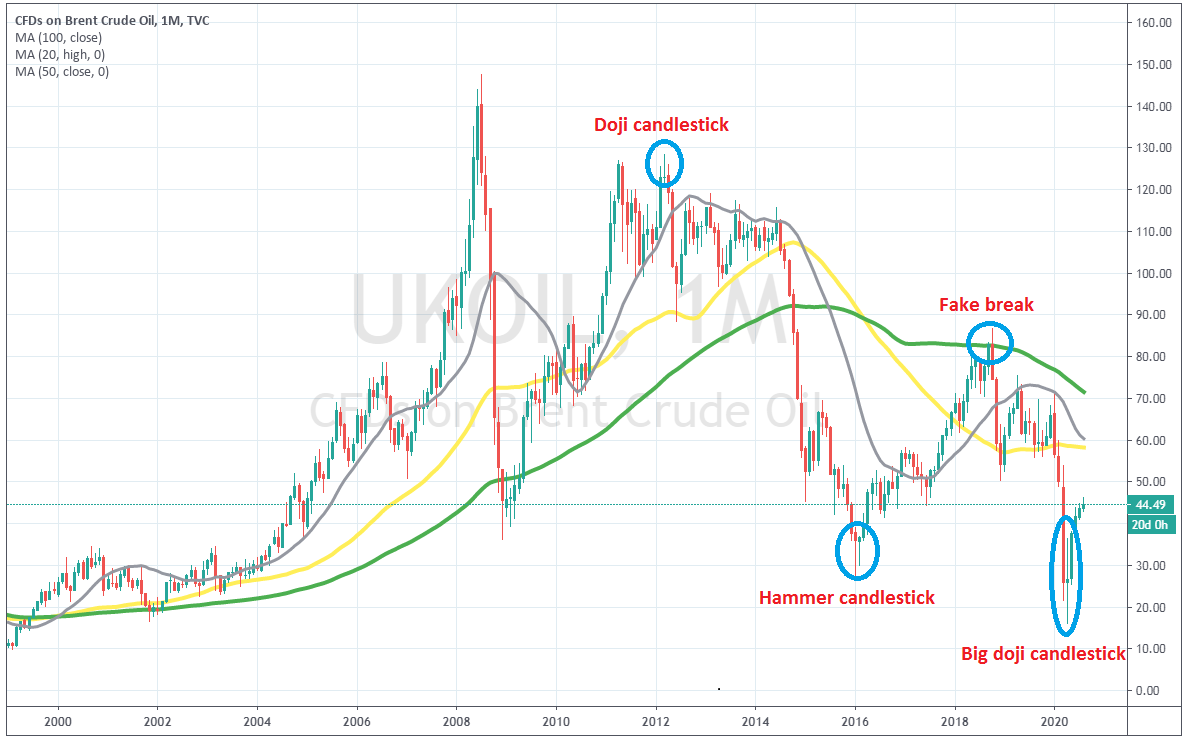

Ser man på det månedlige Brent Oil-diagram, ser vi, at i det meste af 2000’erne var købere ansvarlige, da prisen steg fra omkring $ 50 i januar 2007 til $ 147 i juli samme år. Det 20 månedlige glidende gennemsnit (SMA – grå) gav støtte fra 2014 til 2016. Men det store nedbrud kom samme år, da finanskrisen ramte de finansielle markeder hårdt, især risikovillige aktiver som råolie. Prisen genoprettet godt i de følgende år og nåede $ 127, men efter at have fejlet under det andet forsøg på $ 128 og dannet en doji-lysestage på den månedlige tidsramme, hvilket er et baissignal, begyndte nedturen at blive lavere, hvilket betyder at trykket skiftede fra bullish til bearish. Derefter kom det andet nedbrud, der startede fra juli 2014 og strakte sig indtil januar 2016, da Brent råolie faldt til $ 27. Brent Oil lavede et par hammerlysestager i januar og februar 2016, som er bullish reverseringssignaler efter et fald, og reverseringen højere kom. Det varede indtil september oktober 2018, hvor prisen nåede 100 SMA (grøn), som afviste prisen. Det glidende gennemsnit blev gennemboret i oktober samme år, men det tællede ikke som en pause i henhold til forex-lærebogen, da prisen vendte tilbage under den inden måneden sluttede, og den månedlige lysestage lukkede under 100 SMA. Så 100 SMA blev til modstand i 2018, mens den 20 månedlige SMA (grå) i 2019 og 2020 har indtaget sin plads og afviser prisen to gange, hvilket blev efterfulgt af endnu et nedbrud i 1. kvartal i år, da koronavirus ramte verden . Selvom der er lys efter tunnelen, da råolie har klatret højere efter doji-lysestagen i april, som var et stærkt bullish reverseringssignal. Skønt tempoet i stigningen er aftaget betydeligt de seneste uger.

Den stigende tendens har mistet tempoet siden juni

Det kan ses bedre på det daglige diagram. Her kan vi se, at Brent Oil dannede et hammerlysestage den 22. april, som blev efterfulgt af en højere vending højere, da det er et bullish vendende lysestage. UK Oil steg fra $ 16 i april til $ 44,40 i begyndelsen af juni, hvilket er en betydelig stigning, men siden da har gevinsterne været ekstremt hårde og langsomme for Oil og kun postet $ 46,20 i den første uge i august. I løbet af denne periode har 20 SMA været en god indikator for at støtte olie, men jeg er bange for, at når den først går i stykker, kan vi muligvis se et fald efter.

Bundlinie

Råolie har været på en stærk bullish tendens fra april til juni efter nedbruddet i lock-down måneder. Følelsen forbedredes, da verden åbnede igen, og de økonomiske indikatorer begyndte at hoppe højere igen. Men den indledende optimisme i maj og juni ser ud til at være slidt op, og det globale økonomiske opsving ser ikke for stærkt ud, hvilket dæmper stemningen for risikovillige aktiver og råvarer. Dette kan også vises fra det daglige Brent Oil-diagram, hvor gevinster har været meget minimale siden begyndelsen af juni. Så vi ser yderligere gevinster begrænset i olie og en yderligere korrektion ned, sandsynligvis til $ 30 i de kommende uger / måneder, før vi sandsynligvis bliver bullish, hvis det amerikanske valg og Brexit går glat. Olie har trods alt været på en langsigtet bearish tendens, som ikke ændrer sig så hurtigt