Contents

Resumé:

- Vi har lige oplevet / oplevet den 3. største Bitcoin-udnyttelse af -65,81% fra højderne.

- I absolutte dollars er dette den største nedtrapning i Bitcoin-historien.

- Den nuværende prisrille er tilfældigvis også den langsomste udsalg, vi nogensinde har haft.

- Bitcoin tog i gennemsnit 1,5 gange flere dage for at komme sig til de tidligere højder end NASDAQ Composite gjorde under tech boom.

- Baseret på “Recovery to Trough Ratio” fra 1,69 og 111 dage top til trug for den aktuelle udnyttelse kan det tage en anden 188 dage fra det lave (ikke indtil midten af oktober 2018), før vi måske nærmer os $ 20K niveau igen.

- Bitcoin-udnyttelse er skarpere og hurtigere end udnyttelse under NASDAQ-teknologiboblen, men det tager også kortere tid, før vi når et nyt højdepunkt.

I de seneste dage har vi set en mærkbar opsving i kryptopriser. Fra den 1. april 2018 (da BTC nåede et intradag-lavpunkt på $ 6463,54) indtil i dag (med BTC omkring $ 9240) er Bitcoin kommet sig 44%. Mens dette er bedring i Bitcoin-pris er imponerende, det er stadig langt fra de $ 19.000 + niveauer, vi så i midten af december 2017.

Spørgsmålene i alles sind er:

- Vil denne prisinddrivelse vare?

- Hvor lang tid tager det for os at vende tilbage til Bitcoins glansdage på næsten $ 20.000 USD-niveauer?

Er vinteren forbi?

I dette research stykke vil vi undersøge nedtrapningshistorikken i BTC for at se, hvordan denne nylige “lange vinter” sammenligner med tidligere rettelser, og desuden vil vi sammenligne denne nedtrapning med udnyttelse under teknologiboblen for at se, om vi kan få nyttige indsigt.

De data, vi bruger til dette stykke, er BTC-lukkekurser siden oktober 2012, og NASDAQ Composite (det vigtigste benchmark for tech-aktier) lukkekurser fra 1996-2004, som omfatter perioden “tech-boble”.

Jeg ved, jeg ved, flere artikler derude har allerede foretaget sammenligningen mellem Crypto og NASDAQ Tech-boblen, men her på CoinFi ønskede vi at køre denne sammenligning for os selv og tage analysen også et skridt videre for at se, om vi kunne komme op med ny indsigt at dele med jer.

Lad os først starte med nogle grundlæggende.

Hvad er en Drawdown??

EN nedtrapning i ethvert aktiv defineres som% prisændring fra topaktivpris til bunden.

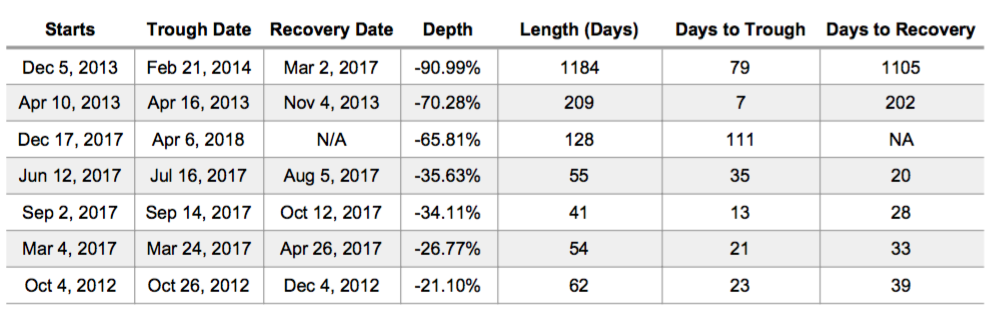

Så uden videre, her er en liste over de bemærkelsesværdige udnyttelse af BTC, der starter med den største:

- Vi er i øjeblikket i den 3. største drawdown (da BTC virkelig blev en ting) af -65,81% fra højderne.

- Dette indebærer en $ 12.445,72 absolut prisfald, som er den største nedtrækning nogensinde målt i absolutte dollars.

- Gennemsnittet af disse udnyttelse er -49,24%, så den aktuelle nedtrapning af -65,81% er på den højere side, end vi tidligere har været vidne til, og man kan argumentere for, at BTC er for udvidet og sandsynligvis ikke falder yderligere.

- Interessant nok er den nuværende prisrute, vi befinder os i, tilfældigvis den langsomste afståelse, vi nogensinde har set 111 dage at ramme bunden. Det er næsten 3x gennemsnittet af 41,28 dage. Det forklarer også, hvorfor denne nylige nedtrapning føles særligt smertefuld, da kryptoinvestorer har været vant til hurtige rebounds.

- “Recovery to To Trough Ratio”, der sammenligner hvor mange dage det tager at komme sig til de tidligere højder med antallet af dage, det tager at ramme lavt niveau, har et gennemsnit på 1,69 for alle ulemper. Dette er afgørende, da det indebærer, at det tager 1,69x lige så mange dage til at komme sig til de tidligere højder, som det gjorde at ramme det laveste punkt i gennemsnit.

Bitcoin VS. Tech Bubble

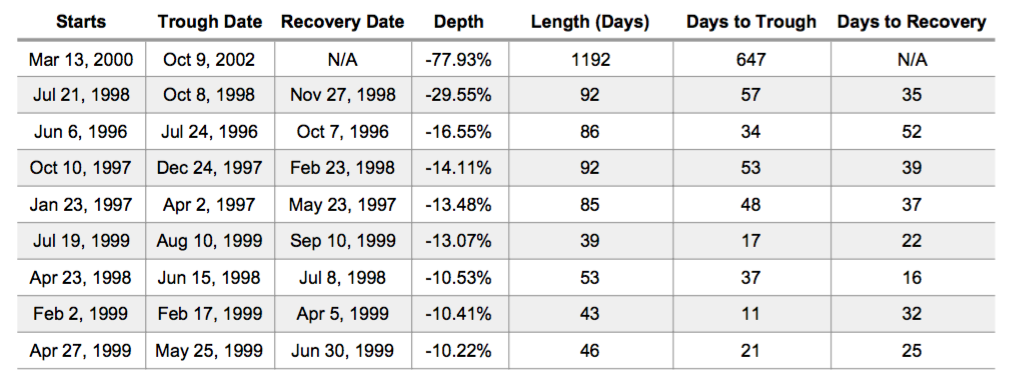

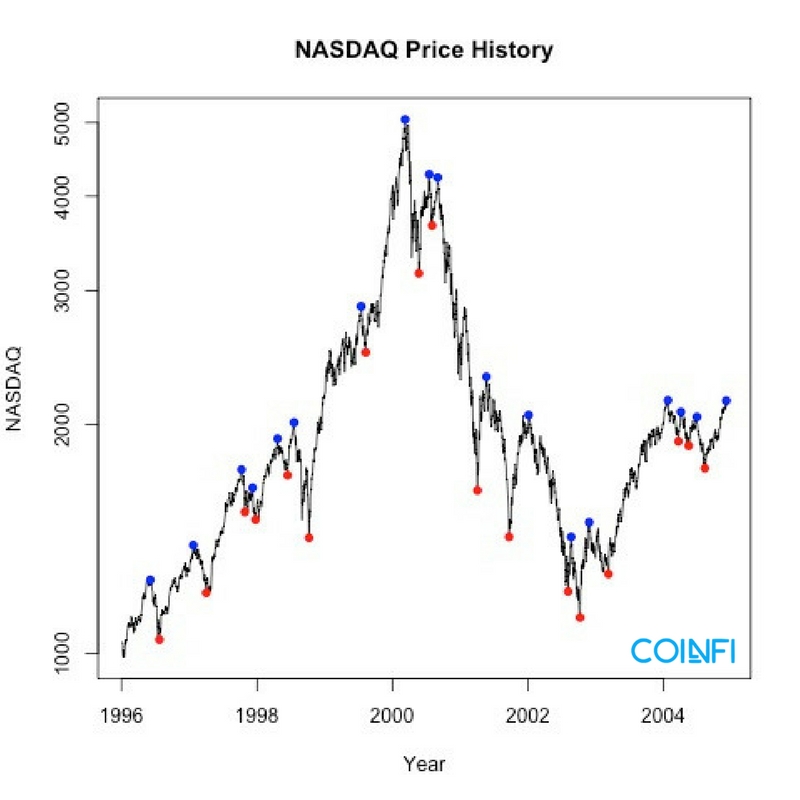

Lad os se, hvordan NASDAQ-sammensatte drawdowns så ud under “Tech Bubble.”

- Du kan se, at den største udnyttelse af -77,93% fra 13. marts 2000 til 9. oktober 2002 signalerer boblen brast. Overraskende nok tog det 647 dage for tech-nedbruddet at nå absolutte nedture, og det var først den 23. april 2015, en kæmpestor 3155 handelsdage senere, at vi nåede de samme højder igen. Det er virkelig, virkelig lang tid til bedring.

- Den gennemsnitlige drawdown er -21,76% som er mindre end halvdelen af BTC. Selvfølgelig er dette noget, du kunne have gættet for dig selv i betragtning af kryptos højere volatilitet.

- I gennemsnit tog det 102,8 dage at ramme lavene, hvilket er 2,5 gange længere end hvad vi observerer i BTC.

- BTC har et “to Trough to Peak recovery ratio”, der er 1,5 gange langsommere end NASDAQ. Dette indebærer, at for BTC tog hver dag med nedtrapning i gennemsnit 1,5 gange flere dage at komme sig til de tidligere højder, end NASDAQ Composite gjorde under tech boom! Bestemt et interessant fund, selvom det er lidt deprimerende for alle kryptoentusiaster og HODLere derude, da vi forventede en hurtigere genopretningstid for et mere volatilt aktiv.

Så hvad fortæller denne info os?

På trods af det faktum, at folk ofte trækker sammenligning mellem de to, er nedtrækningsadfærden mellem NASDAQ tech-boblen og BTC ikke så ens.

Specifikt i betragtning af den decentraliserede karakter af spekulation og mangel på institutionel opbakning i Crypto vs Tech-bestande er sammenligning af 2 lig med at sammenligne æble med appelsiner – på trods af den bekvemme fortælling om bobler generelt.

Den store forskel er desværre den relativt langsommere genopretningsperiode. Med “Recovery to Trough Ratio” på 1,69 til BTC og 111 dage top for at trugge til den seneste nedtrapning, kan vi ganske enkelt antyde, at det kan tage yderligere 188 dage fra det lave, før vi måske nærmer os 20K-niveauet igen.

Så ifølge denne analyse er det muligvis ikke før midten af oktober indtil du ser dine penge tilbage, hvis du købte i det høje, hvilket er en levetid i kryptoverdenen!

Dykker dybere ned i analysen

Mens analysen ovenfor fører til nogle interessante fund, er der nogle forbehold at overveje:

- Der er ikke nok datapunkter til at drage væsentlige konklusioner

- Det varians mellem nedtællingsstatistikkerne er store – der er ikke nok overensstemmelse mellem datapunkterne til, at vi kan drage faste konklusioner.

- Den sammenhæng, hvori udnyttelse forekommer, er ret varieret

- Vigtigst er det, at dataene er alvorligt forvrængede af Mt Gox-fiaskoen, der udløste den største BTC-udnyttelse nogensinde og en ekstremt lang vinter.

For at imødegå ovennævnte punkter har vi udvidet analysen til ikke kun at undersøge top til trug nedskrivninger, men også lokale minima og maxima – hvilket giver os flere datapunkter.

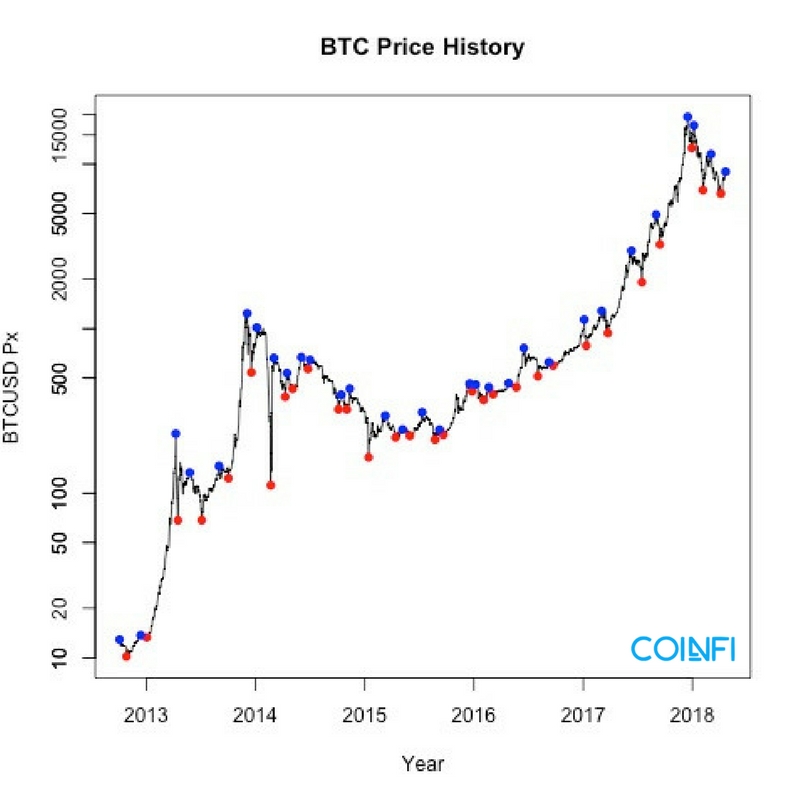

Grafen nedenfor giver en bedre idé om de punkter, vi ser på:

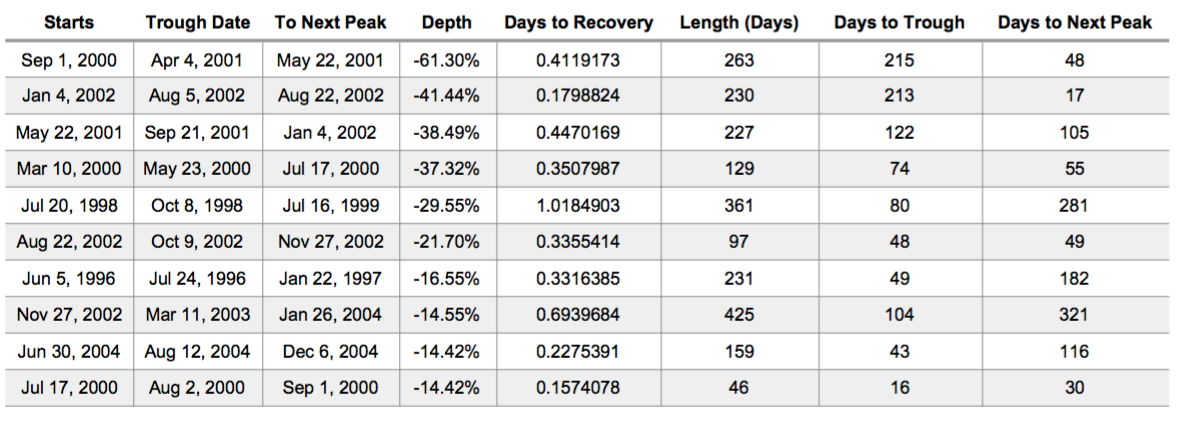

I ovenstående graf afspejler de blå punkter de lokale toppe (maxima), og de røde punkter repræsenterer de tilsvarende trug (lokale minima).

- Når man ser på lokale minima og maksima, kan vi male et lidt andet billede

- Den gennemsnitlige nedskrivning steg dog let til -55,57% som vi tager højde for mere intradag periode toppe og trug

- Den gode nyhed er, at gennemsnittet “To Next Peak to To Trough Ratio”, der måler, hvor mange dage det tager at se den næste lokale top vs. antallet af dage, det tager at falde ned, forkorter til 1,25x, en forbedring af 27% og et positivt tegn for HODLere

- Desuden er det gennemsnitlige opsving til den næste lokale top 119% viser, at hvert gennemsnitligt opsving mere end fordobler det tidligere lavpunkt.

Vi kan gøre den samme dybere analyse for NASDAQ under tech boom for at se, hvordan den sammenlignes.

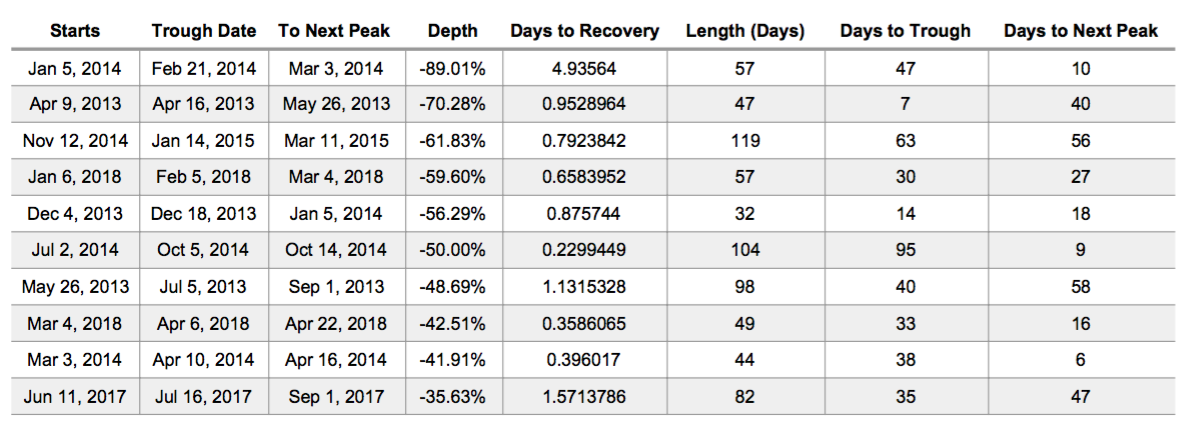

NASDAQs top 10 lokale top og trug:

- Den gennemsnitlige nedskrivning stiger til -29% med den gennemsnitlige To.Trough længde forbliver nogenlunde den samme ved 96,4 dage. Dette betyder, at lokale minima- og maxima-analyser giver nogenlunde de samme konklusioner som nedtrækning fra top til dal

- Den største ændring er, at “To Next Peak to To Trough Ratio” stiger betydeligt fra 1,05 til 1,78x. Faktisk vender rollen næsten om, når BTC-prisen ser en relativt hurtigere genopretning end NASDAQ Composite

I en ideel verden ville vi have flere datapunkter og gennemføre en vissteststest, men det er klart, at BTC-udnyttelse er skarpere og hurtigere end udnyttelse under teknologiboblen, men det tager også kortere tid, før vi når et nyt højdepunkt.

Konklusion

Mange har tilskrevet den nylige prisinddrivelse til slutningen af skattesæsonen. Mens dette opsving bestemt er lovende, og kryptoverdenen ser en positiv udvikling som øget institutionel interesse i kryptoverdenen, vil jeg advare vores kolleger om, at det stadig kan være lidt længere end et par uger, før vi ser kryptoer nå sin tidligere højder, men på mellemlang sigt ser udsigten lys ud.