Luuletko, että rahoitusmarkkinat voivat reagoida täysin lasketulla ja tieteellisellä tavalla, kun niitä pommitetaan tapahtumilla, kuten sodat, presidentinvaalit, poliittiset ja taloudelliset uudelleenjärjestelyt (esim. Brexit), rahapolitiikan mukautukset, taantumat, masennukset ja muita tärkeitä katalyyttejä? Ei tietenkään.

Ensinnäkin on aivan liian monimutkaista laskea tietyn rahoitusvälineen tarkka käypä arvo sen jälkeen, kun tärkeä tapahtuma alkaa muuttaa sen nykyistä arvoa. Toiseksi ihmiset ovat emotionaalisia ja käyttäytyvät monesti irrationaalisesti. Ihmiset tekevät laskuvirheitä, kantavat sairauden, stressin ja väsymyksen taakkaa, pelko ja ahneus vaikuttavat suuresti, mutta jatkamme. Markkinat ovat epätäydellisiä ja ovat aina epätäydellisiä.

Vaikka markkinat, kuten spot-valuuttamarkkinat, eivät koskaan voineet kuvata politiikkaa ja taloutta tarkasti, markkinat liikkuvat usein suuntaan, joka vastaa kyseistä tapahtumaa. Esimerkiksi näemme usein, että maan valuutta vahvistuu korottaessaan. Tämä on tyypillinen “oppikirja” markkinareaktio.

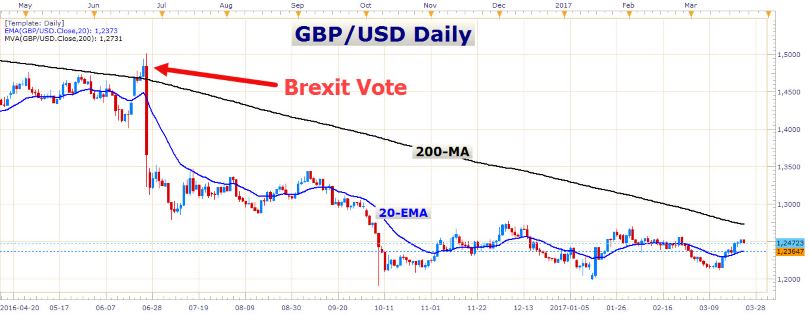

Toinen esimerkki on, kun britit äänestivät eroavansa Euroopan unionista kesäkuussa 2016. Kaikki tiesivät, että punta heikkenisi merkittävästi, jos britit äänestivät poistumisesta. Näin tapahtui – Sterling menetti noin 13% Yhdysvaltain dollariin nähden 9 päivässä. Katso tätä GBP / USD: n päivittäistä kaaviota:

GBP / USD päivittäinen kaavio

Se tarkoittaa noin 1900 pisteen menetystä. Tietenkin punnan arvon aleneminen jatkoi siitä lähtien, ja sen kaupankäynnin arvo on tällä hetkellä 1,24723, mikä on yli 15% pienempi kuin päivää ennen Brexit-äänestystä.

On olemassa monia muita esimerkkejä tapauksista, joissa tietyt katalyytit vaikuttivat valuuttakurssimarkkinoihin ja muihin markkinoihin tavalla, joka on järkevää. Voimme ehdottomasti perustella, että on usein tapahtumia, joilla voidaan käydä kauppaa menestyksekkäästi niin sanotulla perustavanlaatuisella lähestymistavalla. Ongelmana on, että markkinat eivät useinkaan reagoi tapahtumiin odotetulla tavalla. Tai joskus se liikkuu odotettuun suuntaan, mutta ei läheskään yhtä aggressiivisesti kuin odotettiin. Kaupankäynti puhtaasti perustavanlaatuisen analyysin näkökulmasta on riskialtista.

Toinen puhtaasti perustavanlaatuisen lähestymistavan ongelma on markkinoiden ennakointipaikannuksen erittäin tärkeä tekijä tai tietyn tapahtuman (tai tapahtumien) “hinnoittelu” kauan ennen kuin se todella tapahtuu. Monet institutionaaliset markkinatoimijat ovat tämän asiantuntijoita. He seuraavat tarkkaan tiettyjen maiden poliittista ja taloudellista tilannetta analysoimalla huolellisesti taloudellisia indikaattoreita inflaation, bruttokansantuotteen (BKT), kansainvälisen ja paikallisen kaupan määrän sekä muiden tapahtumien ennustamiseksi tulevan talouskasvun ennustamiseksi.

He pitävät myös finanssipolitiikkaa ja keskuspankkiirien retoriikkaa johtamaan heitä arvioissaan ja laskelmissaan. Sitten, paljon analyysien jälkeen, he käyttävät tätä tietoa toimintaan ostamalla tai myymällä tiettyjä instrumentteja ennakoiden mitä todennäköisesti tapahtuu tulevaisuudessa. Seurauksena on, että tietyn tärkeän tapahtuman tapahtuessa useimmat isot pojat tai institutionaaliset toimijat, jotka todella liikuttavat markkinoita, ovat usein ‘hinnoittaneet’ lopputuloksen. Esimerkkejä ovat hallitukset, keskuspankit ja hedge-rahastot.

Täällä vähittäiskauppiaat menettävät usein rahaa. He ennakoivat tietyn tapahtuman, kuten korkopäätöksen, ajatuksella, että tietyn maan valuutta varmasti vahvistuu, jos keskuspankki nostaa korkoa. Loppujen lopuksi tämä on jotain, jota usein näemme, ja myös se, mitä oppikirjat ehdottavat?

Otetaan esimerkkinä tämän kuukauden FED-korkopäätös (15. maaliskuuta 2017). Kaikki tiesivät, että koron nousun todennäköisyys oli lähes 100%. Ihmettelen, kuinka moni kauppias harrastaa pitkiä dollarin positioita tapahtumaa edeltävinä päivinä ja tunteina odottaen mahtavaa härkäajoa.

Kuten odotettiin, FED vaelsi. Yhdysvaltain dollari heikkeni kuitenkin merkittävästi, kun päätös paljastettiin. Kuinka tämä voisi olla? Eikö valuutan pitäisi nousta, kun kurssi nousee? Tämä sai monet kauppiaat väärälle puolelle impulsiivista dollarin laskua. Katso tämä USD / JPY-tuntikaavio:

USD / JPY tuntikaavio

Kuten näette, hyvät uutiset koronnoususta räjäyttivät Yhdysvaltain dollarin (ei sitä, mitä yleensä odotat).

Elinkeinonharjoittajat, jotka olivat sijoittuneet Yhdysvaltain dollarin vahvuuteen, eivät tunnistaneet, että tämä koronnosto oli hinnoiteltu kauan ennen kuin se todella tapahtui. Teknisesti dollari oli saavuttanut tason, jolla kurssi oli melko yliarvostettu. Kun uusi korko julkaistiin, fiksut kauppiaat käyttivät tätä hyväkseen ja myivät dollarin aggressiivisesti.

Reagointi vs. ennakointi

Tärkeä osa menestyvää kauppaa on havainnointi! Tämä on paljon käytännöllisempää ja kannattavampaa kuin yrittää ennustaa markkinoiden muutoksia. Kyllä, meidän on katsottava eteenpäin ja tutkittava tiettyjen tulosten mahdollisuutta, mutta meidän on tehtävä se realistisesti ja ennakoivasti. Täällä tekninen analyysi on erittäin tärkeää.

Otetaan tämä FED-korkopäätös esimerkkinä. Elinkeinonharjoittajat ja sijoittajat, jotka rakastuivat nousevaan dollariin ja pitivät itsepäisesti nousevaa ennakkoluulojaan, saivat sormensa palamaan prosessin aikana.

Hyvin tietoiset kauppiaat puolestaan hoitivat tapahtumaa varovaisesti. He tiesivät, että heidän on oltava varovaisia täällä, ja todennäköisesti tarkkailivat ja analysoivat hintatoimia ennen kuin ryhtyivät markkinoille. Jos he olisivat olleet Yhdysvaltain dollareissa, mikä johtaisi vapautukseen, he olisivat toteuttaneet toimenpiteitä riskiensä lieventämiseksi tai poistamiseksi. Katsotaan uudelleen tuntikaavio ja katsotaan, miten tämä tapahtuma olisi voinut käydä kauppaa reagoivat julkaisuun johtaneeseen hintatoimintaan sen sijaan, että yrittäisivät ennustaa markkinoiden reaktioista ennen ajankohtaa. Loitonna hiukan…

USD / JPY tuntikaavio

Oletetaan, että halusimme lähestyä tätä tapahtumaa todella huolellisesti ja vain käydä kauppaa seuranneeseen hintatoimintaan teknisen analyysin tekniikoiden avulla. Tässä esimerkissä olisimme päässeet vasta noin kahdessa päivässä julkaisun jälkeen käyttämällä hidasta stokastista jakosignaalia. Tämä olisi poistanut kaikki välittömät riskit, jotka tämä korkopäätös (ja FOMC: n lehdistötilaisuus) aiheutti. Valuuttamarkkinat ovat usein erittäin epävakaat tällaisten tapahtumien aikana ja välittömästi sen jälkeen. Monta kertaa markkinat tekevät epätasaisia, epätasaisia liikkeitä, jotka voivat ravistaa sinut helposti kaupoista. Kun tällaista tietoa julkaistaan, likviditeetti on yleensä todella vähäistä, mikä luo vaarallisen ympäristön kaupalle. Tällaisen vapauttamisen hetkellä ja välittömästi sen jälkeen leviäminen yleensä laajenee huomattavasti, mikä on erittäin epätoivottavaa.

Odottamalla ensin instrumentin paljastavan todellisen suuntaviivansa, voimme harjoittaa todella hyviä kauppoja, joiden tukena on vankka vahvistus. Kuten yllä olevasta kaaviosta näet, hidas stokastinen indikaattori toi esiin joitain todella hyviä myyntimahdollisuuksia, joita oli helppo hyödyntää ilman stressiä ja painetta joutua tekemään nopeita uutiskaupan päätöksiä..

Tämä lähestymistapa olisi myös antanut sinulle riittävästi aikaa analysoida tilannetta eri aikatauluissa, joista päivittäinen aikataulu on todella tärkeä. Katsotaanpa mitä päivittäisessä kaaviossa tapahtui:

USD / JPY päivittäinen kaavio

Täällä voit nähdä, että koron päätöksentekopäivänä painetulla kynttilällä on vaikuttava alue ja se on myös suljettu lähellä matalaa. Toinen tässä huomioon otettava tekijä on tämän voimakkaan laskevan kynttilän sijainti. Se avasi selvästi yli 20 päivän eksponentiaalisen liukuvan keskiarvon ja sulki selvästi sen alapuolella. Tarvitsimmeko lisää vahvistusta kuin tämä vahva laskeva kynttilä? Huomaat, että pari jatkoi laskuaan kuusi peräkkäistä päivää tämän suuren, ratkaisevan päivän jälkeen.

Katsotaanpa toinen esimerkki mistä “Reagoi” oli paljon turvallisempi ja tehokkaampi lähestymistapa kuin “Ennustaa”. Tällä kertaa tarkastelemme poliittista katalysaattoria, joka aiheutti valtavaa vaihtelua paitsi valuuttamarkkinoilla myös muilla markkinoilla, kuten osake- ja hyödykemarkkinoilla. Utelias vielä?

USD / JPY päivittäinen kaavio

Jotkut teistä tunnistavat tämän merkittävän kynttilän. Kyllä, arvasit sen – Yhdysvaltain viime vuoden presidentinvaalien aiheuttaman vaikutuksen.

Jos tarkastelet tätä päivittäistä kynttilää vaikuttavalla, noin 465 pistettä sisältävällä alueellaan, huomaat, että sillä on erittäin pitkä alaspäin suuntautuva sydänlanka (varjo). Tämä kertoo meille, että tuona päivänä oli valtava vaihtelu. Kynttilä avautui ja vaihdettiin noin 395 pistettä pienemmäksi. Sitten se kääntyi jyrkästi ja nousi 465 pistettä korkeimmalleen, minkä jälkeen se antoi takaisin noin 21 pistettä tulostaakseen melko vahvan lähellä päivän loppua. Näin näyttää tuntikaaviosta:

USD / JPY tuntikaavio

Vaikuttava hintatoiminta, eikö olekin?

Palataan takaisin tapoihin käsitellä tällaista valtavaa volatiliteettia. Muista, että harkitsemme tapoja vähentää riskiämme ja lisätä onnistumismahdollisuuttamme reagoivat hintatapahtumiin, joita kohtaamme, ei siihen, mitä kuulemme uutisista tai mitä kaikki odottavat tapahtuvan jne.

Et halua sijoittaa itseäsi tapahtumiin, kuten nämä presidentinvaalit. Saatat ajatella, että olisit voinut tehdä veneen täynnä rahaa, jos ostit USD / JPY vaalipäivänä juuri ennen tulosten vahvistamista. Aivan, olet ehkä tehnyt tappamisen, mutta et todennäköisesti olisi tehnyt. Tiedätkö, että sinut olisi pysäytetty asemastasi, jos olisit käyttänyt alle 312 pistettä pienempää stop lossia? Silloin olisit onnekas ostamaan päivän alimmalla hinnalla. Jos olisit ostanut päivän huippuhetkellä, lopetustappiosi olisi pitänyt olla vähintään 392 pistettä ilmoituksestasi. Joten voimme tulla siihen johtopäätökseen hyvin harvat kauppiaat, jotka sijoittivat itsensä pitkiin kauppoihin juuri ennen vaaleja, selvisivät tosiasiallisesti 19.11.2017 alussa seuranneesta valtavasta myynnistä.. On epänormaalia käyttää USD / JPY: n pysäytyshäviötä 300 ja 400 pisteen välillä. Elinkeinonharjoittajat eivät yleensä käytä tälle parille yli 200-200 pisteen pysäytystappioita.

Näin olisit voinut naulata tämän kokoonpanon. Palataan päivittäiseen kaavioon:

USD / JPY päivittäinen kaavio

Jos vältät tätä erittäin epävakaata kaupankäyntipäivää (mikä sinun pitäisi olla) ja tulet pitkään seuraavana päivänä, jolloin tämän epävakaan päivän huippu rikkoutui, olisit saanut itsesi upeaan kauppaan!

Hyvä pysäytyshäviön taso olisi ollut signaalikynttilän alueen 50%: n retracementissa. Kun kohtaamme kynttilän, jolla on niin pitkä sydän (393 pistettä!), Emme halua asettaa pysäytystappiota sydänlangan alapuolelle. Tämä tekisi stop lossin uskomattoman laajan, mikä on viimeinen asia, jonka haluat tehdä. Jos olisit tehnyt niin, stop lossisi olisi kauhea 469 pistettä. Pysäytystappion sijoittaminen 50%: n retracementiin puolittaa stop loss -etäisyyden ja antaa sinun käyttää kaksinkertaista sijaintikokoa ja silti vaarantaa sama prosenttiosuus tilin pääomasta. Tuplamäärän ollessa kaksinkertainen, voittosi olisi kasvanut kaksi kertaa nopeammin kuin suurempi stop loss -vaihtoehto. Olisit voinut myös saavuttaa paljon paremman riski-hyötysuhteen tiukemmalla stop lossilla.

Huomaat, että tässä esimerkissä pysäytystappio sijoitetaan alle 20 päivän eksponentiaalisen liukuvan keskiarvon. Tämä liukuva keskiarvo tarjoaa usein erinomaisen dynaamisen tuen vahvassa nousutrendissä, joten se auttaa pitämään sen markkinahinnan ja stop lossin välillä.

Kun vaihdat pienempiä hylkäyskynttilöitä kuin tässä esimerkissä, sijoitat pysäytystappion alle sydänlangan alapuolelle. Tämä on konservatiivisempi tapa.

Joten entä tavoite? No, tällaisella upealla nousevalla kynttilällä kuin tämä, voit helposti tavoittaa kolme tai neljä kertaa pysähtymisesi etäisyyden. Tällöin pari suoritti upean 1270 pisteen ennen kuin korjasi alemman. Se on 5,4-kertainen pysähdysmatkan etäisyydellä. Konservatiivinen tavoite olisi ollut 2-3 kertaa pysähtymissi etäisyys. Muista, että on olemassa monia eri tapoja hallita tavoitteitasi ja seurata pysähtymishäviöitäsi. Keskustelemme tästä kuitenkin toisena päivänä.

USD / JPY päivittäinen kaavio

Tässä kaaviossa tavoitteeksi asetetaan 705 pistettä, joka on 3 kertaa stop loss -etäisyys.

Ole valmis lisäämään volatiliteettia

Tällä hetkellä tumma Brexit-pilvi varjostaa Yhdistyneen kuningaskunnan taloutta. Theresa May aikoo käynnistää 50 artiklan keskiviikkona 29. maaliskuuta. Tämä aloittaa Yhdistyneen kuningaskunnan kahden vuoden irtautumisprosessin.

Markkinatoimijat ovat jo hinnoittaneet suuren osan Brexitistä. Siitä huolimatta etenemispolku on todennäköisesti kuoppainen, jolla on paljon vaihdettavaa markkinatoimintaa. Toisaalta Brexit-teema painaa puntia, ja toisaalta Ison-Britannian korkeamman inflaation näkymät tukevat sitä (Englannin keskuspankin olisi vastattava tätä inflaation nousua korottamalla korkoja, jotka itsessään tukee puntaa).

Sillä välin uudella Yhdysvaltain presidentillä Donald Trumpilla on potentiaalia ravistaa markkinoita milloin tahansa. Hänen aggressiivinen lähestymistapa Yhdysvaltojen johtamisessa pitää markkinatoimijat varpaillaan.

Älkäämme unohtako euroalueen ongelmia. Sisämarkkinat ovat menettämässä yhtä tärkeimmistä jäsenistään (Iso-Britannia). Jos jotkut sen muista jäsenistä kulkevat samalla reitillä, se punnitsee alueen taloudellista tehokkuutta ja yhteistyön vahvuutta.

Tiivistettynä

Olipa tapaamisia korkean tason poliittisia tapahtumia, keskuspankkien tärkeitä poliittisia päätöksiä tai vakavia taloustietoja, voimme tehdä jokaisesta tilanteesta parhaan hyödyntämällä tarkkailemalla näiden katalyyttien aiheuttama hintatoiminta. Tapahtumissa, joissa on äärimmäisen volatiliteettiriski, se auttaa seisomaan syrjään, kunnes alkuperäinen volatiliteetti häviää, ennen kuin teet kaupankäyntipäätöksiä.

Monet tärkeimmistä markkinatoimijoista, joilla on kyky markkinoiden tosiasialliseen liikkumiseen, vievät yleensä riittävästi aikaa analysoida asianmukaisesti tietty tilanne, ennen kuin ne reagoivat siihen. Älä kiirehdi siirtymään kauppaan. Odota oikea tilaisuus esiintyä.

Lopuksi, älä ota mitään itsestäänselvyytenä, kun on kyse markkinoiden reaktioista tai tavallisista tilanteista, kun “tämä” tai “tuo” tapahtuu. Hintatoiminto näyttää, mitä todella tapahtuu.

Hyvää kauppaa!