Økonomisk modellering er en vigtig del af forretningsplanlægning, der kan give indsigt i de samlede udgifter og forventede afkast fra en forretningsforetagende og dermed foretager en fremskrivning om den fremtidige udvikling, såsom ventureets vækstkurve. Som du kan forestille dig, bliver dette stadig vigtigere, hver gang virksomheden har brug for at overbevise investorer om at støtte virksomheden, som f.eks. Før finansieringsrunder eller når de bliver børsnoterede. Dette hjælper i sidste ende investorer med at bestemme værdien af aktier.

De samme regler gælder for værdiansættelse af kryptotokener, uanset om det er til en frøfinansieringsrunde, yderligere finansiering eller for børsnoterede tokens. Token-værdiansættelse kan dog nogle gange være vanskelig, da de fleste klassiske modeller ikke dækker dynamikken i token-økonomien. Traditionelle virksomheder opererer efter en simpel profitmodel: I det væsentlige forfinansierer aktionærerne et venture og fordeler overskuddet mellem sig. Dette gør det muligt at vurdere aktierne ud fra de forventede pengestrømme.

I modsætning hertil fungerer kryptovirksomheder snarere på principperne for en delingsøkonomi, hvor det ofte er uklart, hvilke parter der genererer en form for økonomisk værdi gennem kryptonetværket. Ofte opstår der akkumulering af værdier for kryptokurver eller hjælpeprogrammer gennem stigende efterspørgsel. Det er derfor vigtigere at identificere drivere af token-værdi. For eksempel er værdien af ”hårde” kryptokurver, der primært blev designet som en betalingsmetode, primært drevet af evnen til at betale med valutaen. Med andre ord er det vigtigste spørgsmål, man skal stille, når man vurderer disse, “Vil flere leverandører begynde at acceptere denne valuta?”.

Bemærk fremtiden. Når du “vurderer” tokens, prøver du ikke at finde ud af et tokens aktuelle værdi, men dets fremtidige, da du allerede kender den aktuelle værdi. Det er præcis, hvad du betaler for token på en børs. Den velkendte MV = PQ formel, bruges til at bestemme nutidsværdien af en valuta, hjælper os ikke i den henseende. MV = PQ er snarere et forsøg på at rationalisere nutidsværdien i bakspejlet, bundet til forestillingen om, at valutaen har en “indre værdi”.

Som enhver seriøs økonom (det vil sige enhver, der følger læren fra den østrigske skole) kan fortælle, er der ikke noget, der betyder indre værdi. Værdien af ethvert aktiv, det være sig fysisk eller digital, er altid det beløb, som andre mennesker er villige til at betale for det pågældende aktiv. Det vigtige spørgsmål at stille er, om folk er villige til at betale mere i fremtiden. For hårde kryptokurver er dette tilfældet, når flere mennesker begynder at bruge og acceptere valutaen.

For hjælpeprogrammer bliver værdiansættelsesprocessen mere kompleks. Deres efterspørgsel og dermed deres værdi er drevet af det meget abstrakte begreb “nytte”. Derfor er vi nødt til at stille spørgsmålet, om tokens nytte vil stige i fremtiden. Dette kan være tilfældet, når der tilføjes mere funktionalitet til det underliggende blockchain-netværk, eller når virksomheder og DApps slutter sig til netværkets økosystem.

Contents

Værdiansættelse af kryptovalutaer som investeringsmuligheder

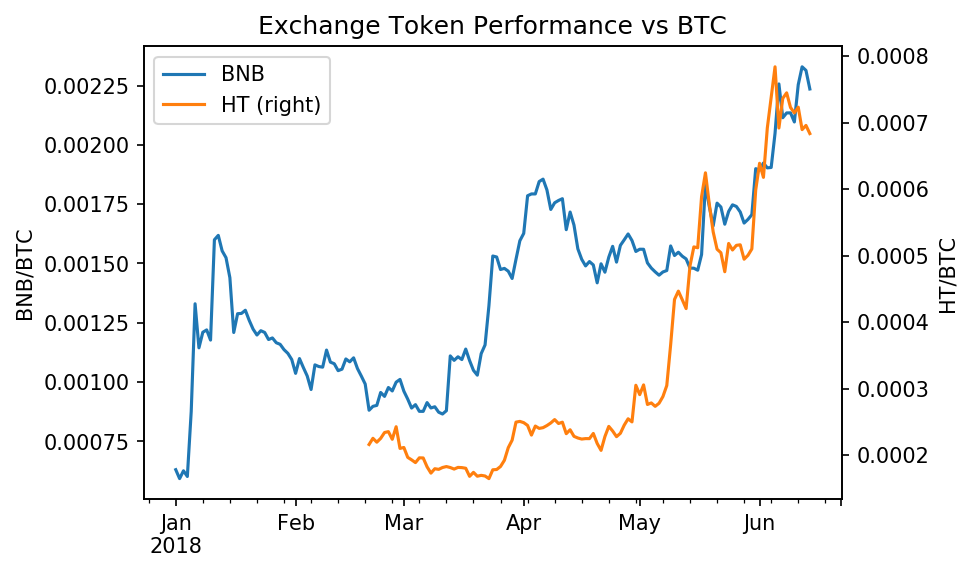

Når du vurderer digitale aktiver, skal du altid sammenligne dem med alle andre aktiver, der er tilgængelige i kryptoøkonomien. Tænk på digitale aktiver som investeringsmidler. Hvis du holder dine aktiver i en Altcoin, og Altcoin stiger i værdi, kan dette stadig vise sig at være en dårlig investering, hvis Bitcoins værdi stiger hurtigere. I dette tilfælde ville det have været mere rentabelt at investere i Bitcoin. Dette er også grunden til, at de fleste investorer foretrækker BTC som en referencevaluta snarere end USD.

Lad os tage en side fra playbook til værdiansættelse af pengestrømme. Investorer afregner typisk ikke med investeringer, der har marginalt positiv pengestrøm efter X antal år. Dette skyldes, at ved at sætte penge på linjen, giver de afkald på andre investeringsmuligheder, der kan give dem et højere afkast. Derfor anvender investorer en årlig diskonteringsfaktor på den pengestrøm, der afspejler risiko og ofring af andre investeringsmuligheder. Kun hvis investeringen slår denne diskonteringsfaktor op, betragtes den som en god investering.

I alt giver dette os en god kvalitativ tilgang til at overveje kryptoinvesteringer. Lad os tage eksemplet med en simpel Proof of Stake-mønt, der giver stakerne et årligt afkast på 10% ved at pumpe token-puljen op. Her er den store ukendte faktor mønts værdi projektor over tid.

Ikke desto mindre giver dette allerede aktører mulighed for at afgive kvantitative udsagn om deres økonomiske status et år i fremtiden: under den antagelse, at mønten beholder sin værdi i forhold til USD, har investoren opnået 10% afkast i forhold til at holde sine aktiver i USD. Under den antagelse, at token bevarer sin værdi i forhold til BTC, har investoren ligeledes afkastet 10% i forhold til at have BTC.

Investoren kan desuden anvende en diskonteringsfaktor for at tage højde for risiko og de forskellige andre investeringsmuligheder både på traditionelle markeder og kryptomarkeder, såsom udlån eller indsats i decentraliseret finansiering. For at identificere mønten som en god investeringsmulighed skal hun forudsige, at møntens værdi ud over hendes 10% afkast slår USD, BTC og diskonteringsfaktoren ud.

Praktisk eksempel på værdiansættelse af kryptovaluta

Når vi ser på kryptokurver med en investors øjne, lad os sætte denne tilgang til token-vurdering til praksis. Sidste måned, Hashed team frigivet et blogindlæg, der delte indsigt i den værdiansættelsesmodel, der blev brugt til værdiansættelse af Luna, en af de aktiver, der er en del af Venturefondens Cryptocurrency-portefølje. Under deres dual-token-model bruges Luna til blokvalidering på deres Proof of Stake-blockchain og fungerer som en reserve til Terra stablecoin.

I stedet for at blæse Luna-token-poolen som blokbelønning for validatorer opkræver Terra et transaktionsgebyr på 0,5% på alle stablecoin-transaktioner, der distribueres til blokproducenter. Dette betyder, at vi kan identificere faktiske pengestrømme, der kan bruges til at kvantificere det årlige afkast på indsatte Luna-tokens og, ved fuldmagt, tokens værdiudvikling.

Terras årlige transaktionsvolumen har nået $ 800 millioner i november med en konstant månedlig stigning på 35% i gennemsnit, og Terra forventer, at denne tendens vil fortsætte i løbet af de næste par måneder. Mens Terras værdiansættelsesmodel tager højde for fremtidige tendenser, vil vi kun fokusere på novembernumrene i denne artikel for kortfattethed.

Med et årligt transaktionsvolumen på $ 800 millioner og et transaktionsgebyr på 0,5% betyder det, at $ 4 millioner distribueres til de 220 millioner Luna, der aktuelt er sat. Stakers vil derfor modtage et afkast på ca. $ 0,0182 pr. Luna.

Det åbne spørgsmål, der er tilbage, er, hvor meget investorer ville være villige til at betale for en Luna for at tjene dette årlige afkast. På samme måde som traditionelle aktiehandlere bruger Terra indtjeningsmultiplet for at nå frem til en tokenværdiansættelse. Indtjeningsmultiplet er forholdet mellem en aktiekurs og virksomhedens årlige indtjening eller med andre ord antallet af år med fortløbende indtjening, det ville tage for indtjening at svare til aktiekursen.

Terra mener, at markedsligevægt i sidste ende vil afregne tokenprisen til en indtjeningsmultipel på 40, hvilket er omtrent på niveau med Visa og Mastercard. Med en forventet årlig indtjening på $ 0,0182 overføres dette til en pris på $ 0,73 pr. Luna. Derudover indstiller Terra intervallet for den mulige indtjeningsmultipel mellem 20 (worst case scenario) og 60 (best case scenario).

Top: Projiceret årlig transaktionsvolumen på Terra blockchain. Transaktionsgebyret er hævet til 0,5% i december 2019.

Nederst: Projiceret tokenværdiansættelse til et indtjeningsmultipel på 20, 40 og 60.

Konklusion

Værdiansættelsen af digitale aktiver er fortsat vanskelig, da klassisk pengestrømsanalyse ofte ikke er mulig, og den grundlæggende analyse af blockchain-projekter efterlader mange åbne spørgsmål. Fra en investors perspektiv kan der foretages nogle kvalitative udsagn om udviklingen af efterspørgslen efter hjælpemærker og kryptokurver. Dette gør det muligt at evaluere investeringsmuligheder, såsom PoS-indsats.

Da Terra bruger indsatsbelønninger baseret på pengestrøm i stedet for tokeninflation, er det muligt at afgive kvantitative udsagn om de årlige indsatsbelønninger. Anvendelse af en indtjeningsmultiplikator projekterer udviklingen af tokenprisen for Luna. Modellen kunne forbedres ved at anvende en diskonteringsfaktor til at tage højde for investeringsrisici og tilstedeværelsen af at konkurrere om investeringsmuligheder i kryptoøkonomien.

Om forfatter:

Jethro De Jager

Twitter: https://twitter.com/Javaeth

Bio: Deltidsjournalist og Java / Python-udvikler interesseret i at udvikle sin egen dApp på Ethereum en dag. I sin fritid lærer han at kode ved hjælp af Solidity og kritisk gennemgår Blockchain startups