Decentraliseret finansiering, populært kendt som DeFi, er en anden forstyrrende anvendelse af blockchain-teknologi, der gør det muligt for flere mennesker over hele kloden at få adgang til finansielle tjenester. Det refererer til digitale aktiver og finansielle smarte kontrakter, protokoller og decentrale applikationer (DApps) bygget på blockchain-teknologi, mere specifikt Ethereum. I denne blog vil vi undersøge følgende aspekter af DeFi –

- Centraliseret økonomi vs decentraliseret finansiering

- Typer af DeFi-produkter på markedet

- Størrelsen af DeFi Market

- Fordele og ulemper ved decentraliseret finansiering

- Fremtiden for DeFi-markedet

Contents

Hvorfor: Problemer med traditionel økonomi?

Traditionel finansiering er præget af centralisering. Det styres af centraliserede institutioner, der beslutter, hvem der får adgang til finansielle tjenester, og hvem der ikke. For eksempel skal man have en bankkonto og en sund kredit score for at kunne benytte sig af et lån. For at have en bankkonto skal personen have opfyldt bankens KYC-procedurer. En person, der ikke har de nødvendige KYC-dokumenter, kan ikke åbne en bankkonto og kan derfor ikke benytte sig af et lån eller få adgang til andre banktjenester såsom et kreditkort, valutaveksling, Demat-konto, onlinebetalinger osv..

Derfor er traditionel finansiering præget af strenge parametre, der har tendens til at udelukke en stor del af mennesker, især i udviklingslande, og fratage dem at deltage i aktiviteter, der involverer skabelse af økonomisk værdi.

Traditionel finansiering er også grundlæggende mangelfuld i en anden henseende – det er det centraliseret, og derfor, en massiv mængde mag hviler i institutionernes hænder. Vi må stole på disse institutioner med vores aktiver. Men den økonomiske krise i 2008 er en påmindelse om, at centralisering af magten er risikabelt.

Selv regulerede finansielle institutioner er på trods af deres strenge kontroller omkring hvem de beslutter at give penge ikke ufejlbarlige. For eksempel kan banker fremføre usikrede lån til et stort antal mennesker eller virksomheder, der ikke er i stand til at tilbagebetale lånene. I et sådant tilfælde har banker i mange lande adgang til en beslutning kaldet a bail-in. I en bail-in får en urolig bank lettelse ved annullering af sin gæld til kreditorer og indskydere. Dette indebærer, at banken kan bruge forbrugernes penge til at komme ud af nødlidende situationer.

Hvordan Defi hjælper?

Pointen er, at problemerne med centraliserede institutioner er mange, og behovet for at skifte til DeFi kan ikke overvurderes. Selvom DeFi stadig er i sin tidlige fase, har Deruptive potentiale. Hvis det får lov til at trives, kan det erstatte mange ældre systemer inden for finansiering. På nuværende tidspunkt giver det allerede folk mulighed for at få adgang til en bredere vifte af finansielle tjenester, uanset oprindelseslandet, deres økonomiske status og andre traditionelle parametre. Alle med en internetforbindelse kan få adgang til DeFi-produkter, der er bygget på Ethereum-blockchain.

DeFi giver også folk et alternativ til at stole på traditionelle, centraliserede finansielle institutioner. Da DeFi bruger blockchain, interagerer brugerne med decentral arkitektur, mens de får adgang til DeFi-produkter. For det andet er der mere gennemsigtighed omkring transaktioner i DeFi-økosystemet, da alle transaktioner registreres i blockchain og er tilgængelige for offentlig kontrol. For det tredje, brugernes midler styres af smarte kontrakter og ikke af virksomheder.

Ifølge Alex Pack, administrerende partner hos Dragonfly Capital, en $ 100 millioner kryptofond,

“Målet med DeFi er at rekonstruere banksystemet for hele verden på denne åbne, tilladelsesløse måde,”

Sahil Deshpande, en partner hos Bain Capital Ventures gentager lignende synspunkter om DeFi. Han siger –

Decentrale finansielle applikationer “kan gøre vores finansielle systemer mere gennemsigtige, mere modstandsdygtige og mindre skrøbelige,”

Typer af DeFi-produkter

For at forstå DeFi i dybden er det vigtigt at forstå dets produkter. Én ting er fælles mellem alle produkterne – de er baseret på blockchain-drevne åbne protokoller. De fleste af de eksisterende produkter er baseret på Ethereum blockchain, bortset fra en der er på Bitcoin blockchain. Lad os se på nogle DeFi-produktkategorier –

-

Udlån

I udlån kan brugerne låne et aktiv ved at give et andet aktiv som sikkerhed. Sikkerheden er normalt ETH, og det lånte token afhænger af, hvad firmaet tilbyder. Gælden har en påløbende rente, der skal betales sammen med hovedrenter.

Maker, et udlånende DeFi-produkt, der tilbyder sin USD-støttede stablecoin DAI, når ETH er givet som c0llateral. Værdien af sikkerheden er altid højere end værdien af lånet for at sikre, at sikkerheden i tilfælde af manglende tilbagebetaling af lånet kan bruges til at dække långiverens tab. I tilfælde af Maker kan brugerne låne op til 66% af værdien i DAI på den sikkerhed, de låser op.

Hvis værdien af sikkerhedsstillelsen falder under den fastsatte sats, kan långiveren pålægge låntager en sanktion og endda afvikle deres sikkerhed i det åbne marked. Maker opkræver en bøde på 13%, hvis værdien af sikkerhedsstillelsen falder under sikkerhedsgraden på 150% og også sælger sikkerhedsstillelsen med 3% rabat på det åbne marked.

At give Maker stærk konkurrence er EOS ‘stablecoin-initiativ til kryptolån. Den USD-støttede stablecoin, EOSDT, udnytter EOS ‘sikkerhed for at øge likviditeten på markedet. En bruger kan simpelthen låse deres digitale aktiver for at udstede EOSDT. Niveauet for sikkerhedsstillelse er 130% lavere end andre udlånsprodukter på markedet.

Der er flere DeFi-udlånsprodukter på markedet, der følger en lignende udlånsmodel. Forbindelse giver brugerne mulighed for at levere aktiver til dens likviditetspulje og tjene sammensatte renter på det. Fra denne pulje udlåner det aktiver til låntagere med renter. dYdX tillader låntagere at tage gearede lange positioner på op til 4 gange deres sikkerhedsværdi eller gearede korte positioner på op til 3 gange deres sikkerhedsværdi.

-

Derivater

Derivater er en anden klasse af DeFi-produkter – derivater kan variere fra aktiv-backed tokens til alternativ forsikring til decentrale orakler eller p2p-protokoller til forudsigelsesmarkeder.

For eksempel, Syntetik er en decentraliseret platform, der giver mulighed for oprettelse af Synths – aktiver baseret på fiat-valutaer, råvarer og kryptoaktiver. Ethereum-baseret Nexus gensidig giver medlemmer mulighed for at samle og dele risiko gennem et samfundsejet forsikringsalternativ kaldet en skønsmæssig gensidig. Augur er en decentral, p2p-protokol, der giver brugerne mulighed for at skabe et marked omkring resultatet af enhver begivenhed og satse på det.

-

Dexes

Dexes er åbne protokoller, som i stedet for at stole på ordrebøger bruger likviditetspuljer til tokenudveksling. Enkelt sagt letter de udveksling af kryptoaktiver ved hjælp af smarte kontrakter, der er indsat i blockchain ved hjælp af likviditetspuljer. Handelsreglerne er kodet i smarte kontrakter, der er implementeret på Ethereum-blockchain.

Uniswap er et eksempel på en DEX, der giver enhver mulighed for at oprette et marked eller en likviditetspulje ved at give en lige værdi af ETH og et ERC20-token. Valutakursen indstilles oprindeligt af skaberen af markedet, men den ændrer sig fortsat, da handel finder sted, og likviditeten af det ene aktiv sammenlignet med det andet reduceres. De arbitrage-muligheder, som disse ændringer giver, fremmer mere handel.

Bancor, ligesom Uniswap bruger også poolet likviditet i stedet for ordrebøger til tokenudveksling. Bancor bruger “smarte tokens”, som kan betragtes som tokens, der har den monetære værdi af andre kryptovalutaer. Med andre ord har smarte tokens reserver af andre ERC20-tokens og er knyttet til smarte kontrakter. På børsen bruges smarte tokens internt til konvertering fra et aktiv til et andet afhængigt af reserverne til tokens.

Kyber er en anden on-chain likviditetsprotokol, der letter udveksling af token ved hjælp af reserver. Brugere kan oprette tokenreserver, som vil eksistere som smarte kontrakter på Kyber-netværket. Når en bruger ønsker at udveksle et token, kontrollerer Kyber alle reserver og viser den bedste pris.

-

Aktiver

Aktiver er en anden klasse af DeFi-produkter. I denne kategori er der forskellige typer produkttilbud – sæt tokens som en investering, tokens bakket op af andre tokens og decentraliseret kapitaladministration.

Indstil protokol tilbyder tokens, der repræsenterer andre underliggende aktiver eller sæt tokens, for eksempel ETH og USDT, sammenkoblet i en specificeret andel. Forbrugere kan købe TokenSets baseret på forskellige strategier – trendhandel, rækkevidde og køb og tilbageholdelse. For f.eks. i Trendhandel, hvis du har et token, der repræsenterer ETH og USDT, som genbalancerer i henhold til 20-dages glidende gennemsnit, vil dit tokensæt være 100% ETH, er prisen på ETH over det 20-dages glidende gennemsnit, og det vil rebalance til USDT, hvis prisen går under det 20-dages glidende gennemsnit. Processen med genbalancering vil blive styret af en smart kontrakt.

WBTC er et ERC20-token bakket op af BTC i 1: 1, som kan handles på DEX’er, der understøtter ERC20-tokens. Ideen bag yolking Bitcoin og Ethereum sammen er at bringe Bitcoins enorme likviditet ind i Ethereum. Token hjælper med at udvide begge netværk. For eksempel hjælper dette token med at bruge DEX til handel med BTC.

Melonprotokol letter decentraliseret kapitalforvaltning. Det gør det muligt for enhver at oprette deres egen aktivfond, hvis regler er kodet i den smarte kontrakt, hvilket sænker hindringerne for adgang til aktivforvaltning. Det hjælper også investorer med at evaluere forskellige aktiver, der er tilgængelige i Melon-netværket, og investere i dem til en brøkdel af prisen for, hvad de betaler til traditionelle kapitalforvaltere.

-

Betalinger

Betalinger er et interessant brugstilfælde af decentraliseret finansiering med produkter, der bruger både Bitcoin og Ethereum blockchain. I betalingssektoren har DeFi-produkter forsøgt at gøre mikrobetaling mere effektiv og billig og derved forbedre skalerbarheden af blockchain-netværk.

Lynnetværk er et produkt med fokus på Bitcoin blockchain, som inducerer effektivitet i mindre transaktioner ved at tage dem off-chain. I Lightning Network kan to eller flere netværksmedlemmer, der ønsker at handle, åbne en kanal ved at deponere midler. De kan udføre så mange transaktioner, som de vil, uden at overstige mængden af de deponerede midler. Alle transaktioner registreres uden for kæden, og når kanalen er lukket, opdateres den seneste status for off-chain-hovedbogen i blockchain.

xDAI kæde er en betalingsløsning med 5 sekunders blokeringstid og meget gasgebyr. Det er et Ethereum sidekæde, der bruger bevis for autonomi (POA) konsensusalgoritme. I POA-konsensusalgoritme er det kun amerikanske offentlige notarier, der kan blive validatorer og administreres af en decentraliseret autonom organisation (DAO). I xDAI-netværket har xDAI-tokens, bakket op af DAI i forholdet 1: 1, den samme rolle som ETH har i Ethereum-netværket.

Connext er et andet DeFi-produkt relateret til betalinger. Ligesom Lightning-netværket bruger det også en off-chain-løsning til hurtige, billige micropayments. Connect kræver, at brugerne opretter et Dai-kort, der er vært for en Ethereum-tegnebog. Dai-kortet kan indlæses op til $ 30 med ETH eller DAI. Dai-kortindehaveren kan derefter sende mikrobetalinger til enhver anden bruger med et Dai-kort.

Lad os nu se på, hvordan DeFi-produkter klarer sig på markedet.

DeFi-statistik – hvor stort er dette marked i øjeblikket?

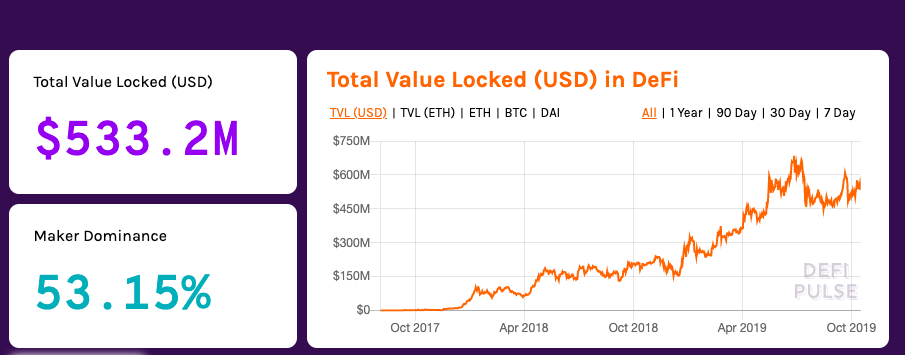

Ifølge DeFiPulse, i alt $ 531 MM er i øjeblikket låst på DeFi-markedet. Der er i alt 20 DeFi-produkter, der tilhører forskellige kategorier – udlån, derivater, dexes, aktiver og betalinger. MakerDAO er det største DeFi-produkt med en markedsandel på over 53% og midler til en værdi af $ 281,8 MM låst i. Compound og Synthetix er de næststørste og tredjestørste produkter med låste midler til henholdsvis $ 106,3 MM og $ 59,7 MM.

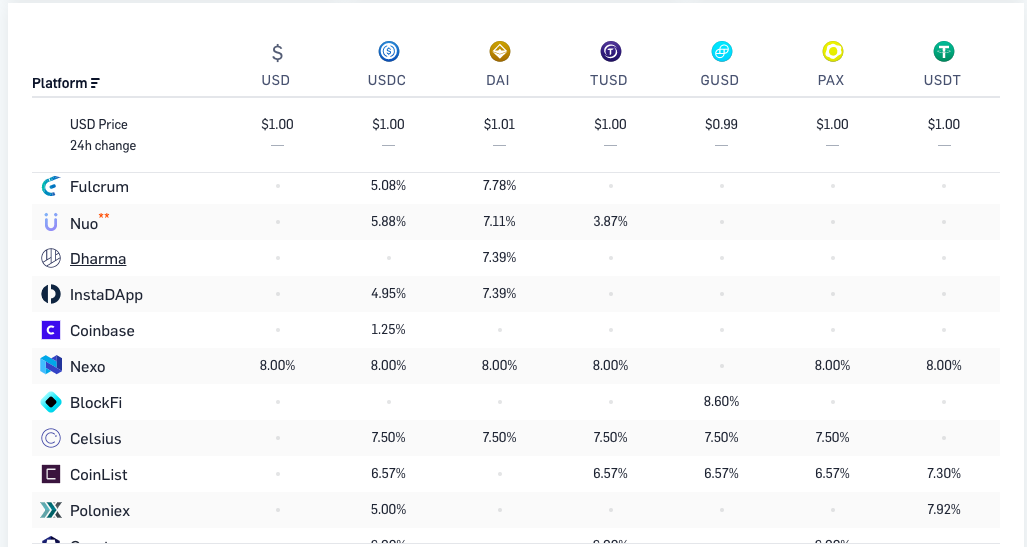

LoanScan er et websted, der viser de bedste udlånsprodukter i kryptoverdenen. Compound, dYdX, Dharma, InstaDApp og Nuo er blandt de førende DeFi-produkter, der gør det muligt for kryptobrugere at tjene renter på deres kryptobesiddelser.

Fordele og ulemper ved DeFi

Fordelene ved DeFi er mange.

- Først og fremmest fremmer det økonomisk integration, da hindringerne for adgang til DeFi-produkter er lave. Folk fra hele verden kan deltage i at bruge DeFi-produkter. For eksempel kan folk få adgang til DeFi-aktiver uden at have brug for titusinder af dollars. De kan udveksle tokens på DEX’er uden at skulle udføre KYC. De kan låne poletter uden at have en bankkonto.

- For det andet er DeFi-produkter decentraliserede og kontrolleret af en smart kontrakt. Med andre ord har en central myndighed ikke kontrol over dine midler, selvom det måske er bygherren af produktet. Således kan brugere få adgang til DeFi-produkter og lægge deres penge i dem uden at skulle stole på en central myndighed.

- For det tredje bidrager DeFi-produkter til kryptoøkosystemet ved at skabe nye former for værdi og udvide brugen af kryptokurver. Således hjælper DeFi-produkter kryptoøkosystemet med at vokse og diversificere.

- For det fjerde løser de også flere problemer i kryptoøkosystemet. For eksempel hjælper DeFi-betalingsprodukter med at gøre mikrobetalinger hurtigt, billigt og nemt. DEX’er forsøger at løse problemet med likviditet på kryptomarkedet.

- Sidst, men ikke mindst, kører DeFi innovation i kryptosfæren. Folk kan oprette deres egne produkter, hvis regler vil blive integreret i en smart kontrakt og tilbyde dem til andre mennesker. Netværkseffekter vil ikke kun hjælpe med vedtagelsen af disse produkter, men også føre til oprettelse af nye produkter.

DeFi har også flere ulemper, hvoraf nogle var løst, og der er andre, der ikke kan løses.

- For det første har ikke alle produkter lave adgangsbarrierer. Udlån er en produktklasse, hvor brugeren skal have en høj mængde ETH for sikkerhedsstillelse af gælden. ETH er tilbøjelig til at blive likvideret, hvis værdien af sikkerhedsstillelsen falder under et bestemt niveau.

- Mange DeFi-produkter er kun delvist decentraliserede, da de virksomheder, der opretter dem, er centraliserede, og de skaber stive regler omkring produktet. Den gode nyhed er dog, at disse virksomheder ikke ejer dine private nøgler. I mange tilfælde er kun et trin i processen decentraliseret. For eksempel, hvis du har brug for ETH for at få adgang til et bestemt produkt, er det sandsynligt, at du vil købe den ETH på en central børs.

- Om smarte kontrakter er de ikke 100% sikre. Selvom de er implementeret på robuste blockchains, der praktisk talt er umulige at blive hacket, kan smarte kontrakter selv have bugs, der kan udnyttes af hackere til at dræne alle dine midler. Et meget berygtet eksempel på dette er DAO-angrebet.

- Endelig lider DeFi-produkter af det samme problem, som hele kryptoverdenen gør – kompleksitet. For de fleste mennesker er krypto svært at forstå, hvorfor de stadig ikke har været i stand til at omfavne den. Det samme gælder også DeFi-produkter – deres forbindelse med krypto, mens det på den ene side gør dem unikke og forstyrrende, på den anden side bliver det en forhindring for deres vedtagelse.

Fremtiden for DeFi

Nå, på trods af alle problemer, ser fremtiden for DeFi lys ud? Det gør det bestemt! DeFi er stadig i en tidlig alder – dens størrelse er en lille brøkdel af kryptomarkedets størrelse. Det har dog vækket kryptosamfundets interesse, og det udvikler sig – et trin ad gangen. Fra $ 4 i august 2017 til over $ 680 MM i juni 2019 har DeFi vist massiv vækst på kun 2 år. Da kryptoindustrien vokser og får vedtagelse, vil DeFi sandsynligvis også se en stigning i værdi med flere deltagere, der flytter til DeFi.

Faktisk tilføjer DeFi-bevægelsen allerede flere blockchain-netværk. EOS har etableret sig som en stor spiller med EOSDT. Tron har også tilsluttet sig DeFi-bevægelsen, da den annoncerede sit partnerskab med Loom Network i september. Ved hjælp af Loom Networks løsninger vil det være i stand til at implementere MakerDAOs DAI stablecoin på Tron blockchain.

I betragtning af den hurtige udvikling og væksten i DeFi-verdenen og den almindelige vedtagelse af krypto er det en mulighed for, at DeFi muligvis overhaler traditionel finansiering i fremtiden.

Hvad synes du om DeFi’s fremtid? Tror du, at det har et forstyrrende potentiale, eller er det bare en boble? Del dine synspunkter med os i kommentarerne nedenfor!