Likviditetspuljen udfordrer de utilstrækkelige likviditetsproblemer i ordrebogen. Af den grund afhænger udveksling ikke af bydende og deltagere, der udfylder ordrebogen. Også de traditionelle børser, der ofte manipulerer handler for at lokke investorer, gider ikke gøre det igen. Lad os derfor vide, hvad der krævede likviditetspuljer.

Før nu led de traditionelle markeder, herunder kryptovaluta, aktie og forex, utilstrækkelig likviditet. For hver handel skal en køber vente på, at en sælger fastsætter priser. Indtil begge parter er enige om en pris, sker der ingen handel.

Handler kan dog ikke ske eller nogle gange tage længere tid. I løsningen på ordrebeholdningens bureaukratiske natur bliver det nødvendigt at søge en måde at tilvejebringe likviditet på, fordi det hindrer investeringer og samtidig afskrækker lovende projekter.

I mellemtiden er ordrebogmodellen ikke begrænset til centraliserede børser, da decentraliserede børser har samme skæbne på et tidligt tidspunkt. Derfor er likviditetspuljer – gennem automatiserede smarte kontrakter fylder hullet.

Det vil dog være interessant, at du har en grundlæggende forståelse af likviditet, og hvorfor de er nødvendige.

Contents

Hvad er likviditet, og hvorfor?

Likviditet er ofte en udfordring i aktier, forex, kryptokurrency og andre finansielle tjenester. Det refererer til den lethed, hvormed et aktiv kan konverteres til et andet uden at påvirke markedsprisen.

Derfor er det et af ordrebogudvekslingsmodelens problemer, fordi forhandlere undertiden bliver uvillige til at købe til et bestemt prisniveau. Derfor tyder de traditionelle børser på en market maker-model for at skabe likviditet. Det samme kan dog gælde for decentraliseret udveksling.

Ifølge Matthew Prewitt, krypto-økonomisk rådgiver hos Amentum Capital og co-lead for RadicalxChange og Steven McKie, administrerende direktør for Amentum Capital,

“Indgående og udgående likviditet er afgørende for oprettelsen og væksten af de finansielle markeder”.

De mener, at en likviditetspulje skal betragtes som en imponerende præstation inden for decentraliseret opbygning af institutioner og en forudsætning for vækst af en lang række andre institutioner, både finansielle og ellers..

Hvad er likviditetspuljen?

Likviditetspuljer er puljer af tokens, låst i en smart kontrakt for at lette handel ved at levere likviditet. De bruges af Automatiserede markedsførere (AMM) for at reducere prisændring, når der handles på de decentrale børser. Det giver en unik, mindre spekulativ grund til, at folk holder tokens, der endnu ikke har en stor brugerbase.

Hvordan fungerer likviditetspuljer?

Likviditetspuljer er i modstrid med ordrebogen. En automatiseret smart kontrakt hjælper dig med at udfylde køb / salg ordrer i stedet for en matchende motor.

Som følge heraf opretholder poolingsmetoderne konstant likviditet, mens de reducerer hidtil uset prissvingning. Blandt andre fordele ved de øverste likviditetspuljer er:

- Lavere gasafgifter.

- Gør det muligt for alle at levere likviditet ved hjælp af den automatiserede smarte kontrakt.

- Ved hjælp af automatiseret bevisning, udbydere af likviditet kan tjene passiv indkomst.

Sådan identificeres den mest rentable likviditetspulje?

Derfor, hvis du nogensinde har ønsket at handle på et likvidt marked, bør du overveje de bedste DeFi-likviditetspooludbydere. Samtidig, Pools.fyi vil guide dig om, hvordan du finder de 10 bedste likviditetspuljer.

Listen var imidlertid ikke udtømmende, hvorfor de puljer, der er dækket af denne artikel.

Top 10 udbydere af likviditetspuljer

Bancor er et af de første projekter, der introducerer likviditet, og det sidstnævnte populariseret af Uniswap. De er blandt de bedste udbydere af likviditetspuljer som vist nedenfor:

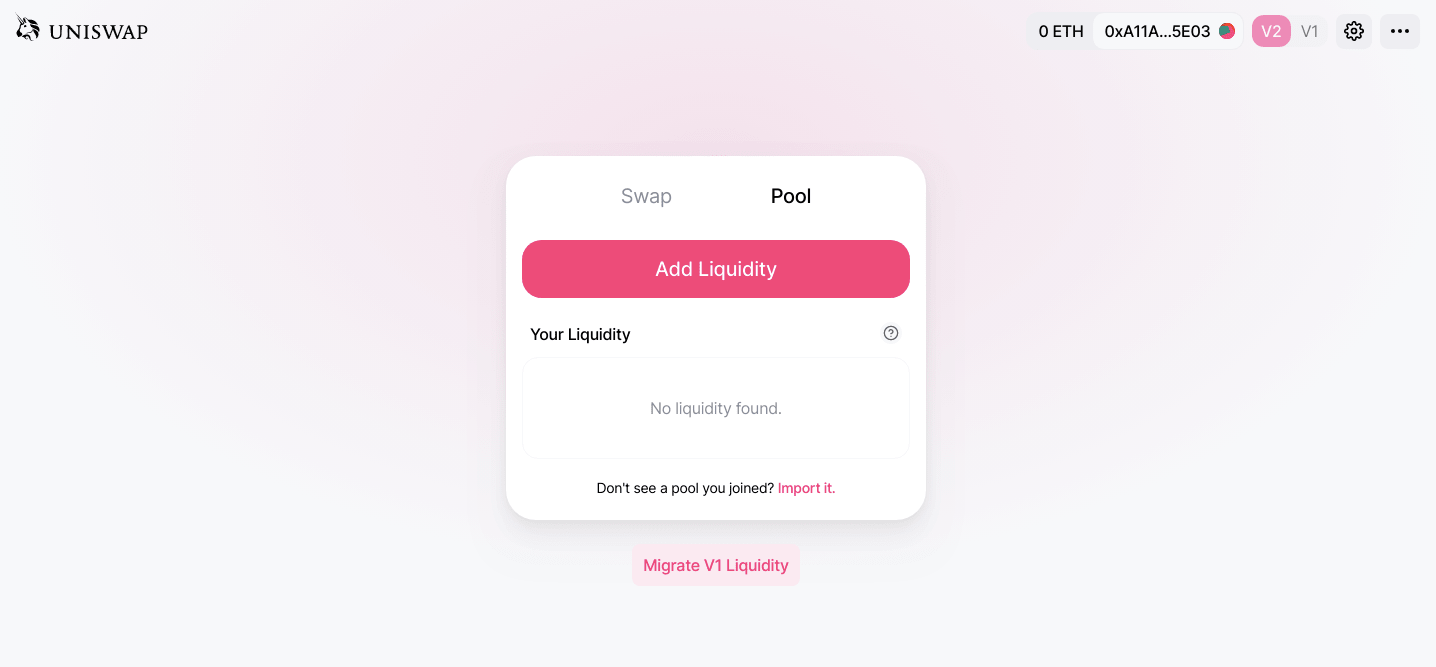

1. Uniswap

Uniswap er en decentral ERC-20 token-udveksling, der understøtter 50% Ethereum-kontrakter og 50% af andre målaktiver (ERC-20 tokens) -kontrakter. Det giver dig mulighed for at udveksle ETH med ethvert andet ERC-20-token på en decentral måde.

Det driver en open source-udveksling, hvor du kan oprette et nyt udvekslingspar i en ny likviditetspulje til ethvert token og uden noteringsomkostninger. Imidlertid opkræver platformen swappere 0,3% swappinggebyr og deles med likviditetsudbydere. Du kan muligvis finde tokenlisten her eller også i stand til at oprette en ny.

I lighed med andre udbydere af likviditetsbassiner deponerer du simpelthen krypto for at modtage et Uniswap-token, når du leverer likviditet. For eksempel, når du indbetaler DAI, modtager du et tilsvarende beløb af Uniwap-token. Den består af flere likviditetspuljer som følger: yDAI + yUSDC + yUSDT + yTUSD, AD, LGO-WETH, WETH-AMPL og mange andre puljer.

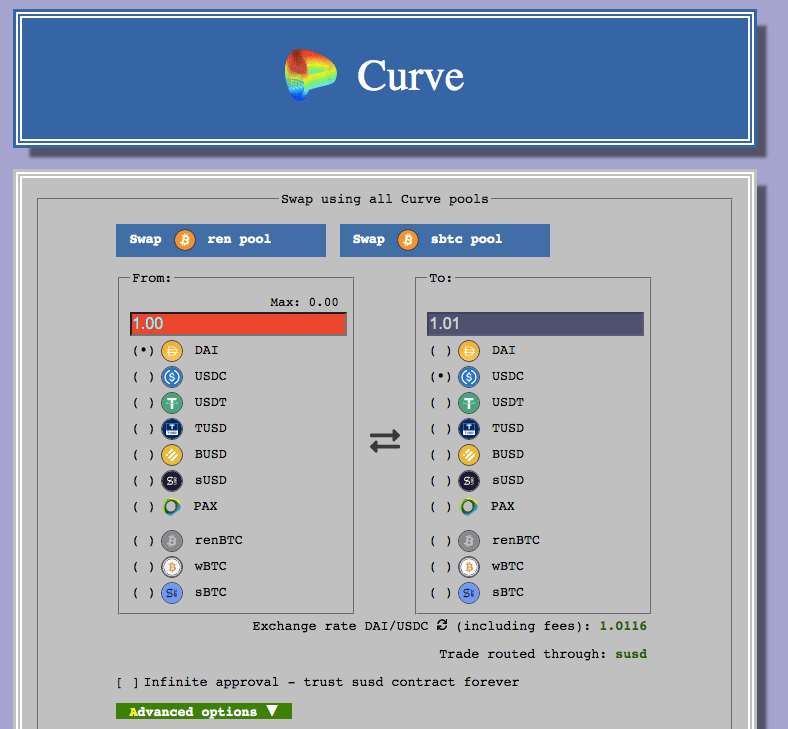

2. Curve Finance

Kurve er en Ethereum-baseret decentraliseret likviditetspulje til stablecoin-handel. Svarende til konveksitet giver det brugerne lav glidning, da den stabile mønt ikke er ustabil. Platformen har ikke et native token, men muligvis lancerer et Curve token (CRV token).

Platformen har 7 puljer med sit eget ERC-20 poolpar. Det understøtter bytte af intervaller stablecoins og aktiver i følgende puljer: Compound, PAX, Y, BUSD, sUSD, Ren og sBTC.

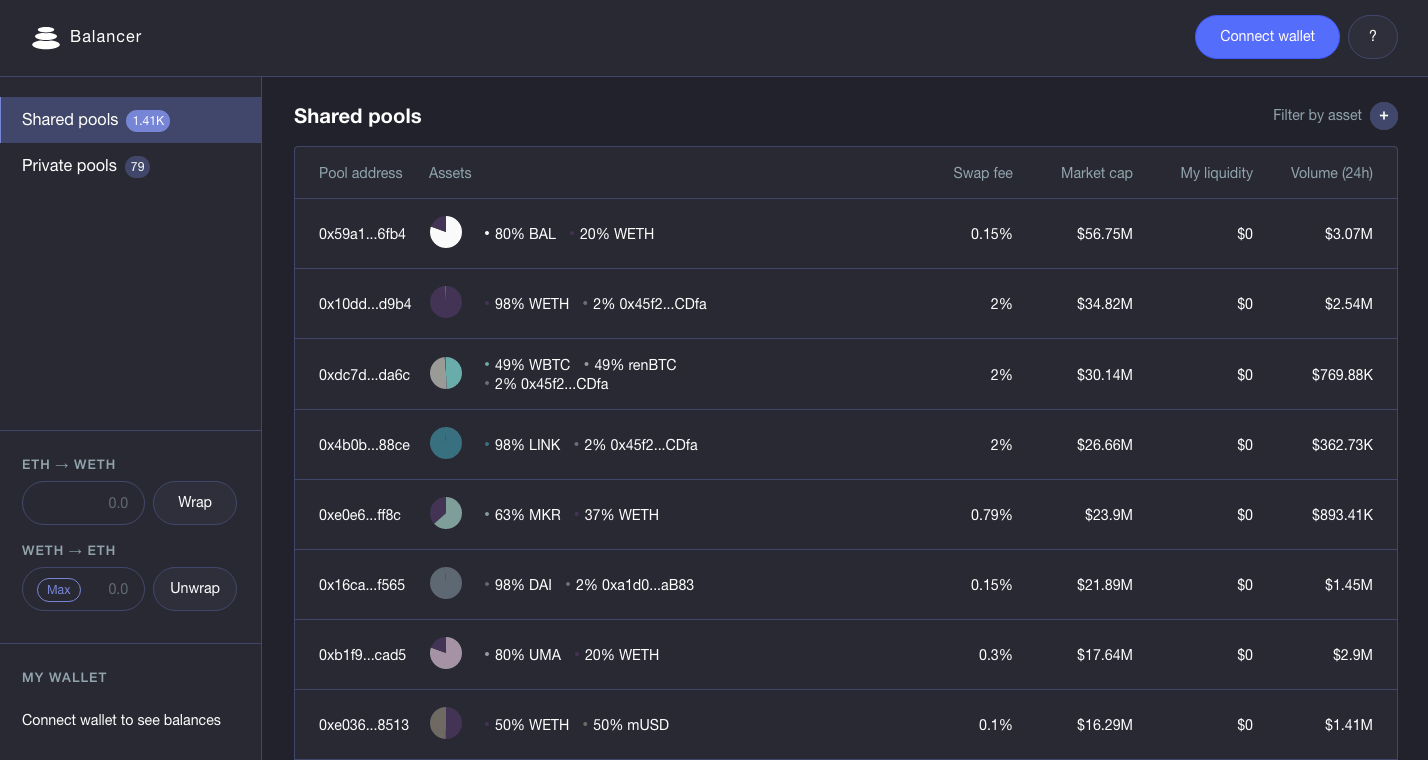

3. Balancer

Det er en ikke-frihedsberøvende porteføljeforvalter, likviditetsudbyder og prissensor, der er bygget på Ethereum. Det giver enhver mulighed for at oprette eller tilføje likviditet til tilpassbare puljer og optjene handelsgebyrer.

Det Balancer pooling-protokol kan sammensættes og driver flere pooling-typer, herunder private, delte og smarte pools. Den private pooling tillader kun ejeren at levere likviditet, opdatere parametre og fuld tilladelse. I modsætning til private pools er alle parametre som vægte, poletter, gebyrer osv. Permanent indstillet i en delt pool.

Derfor er der ikke noget særligt privilegium, da nogen kan tilføje likviditet, mens poolens ejerskab spores med Balancer Pool Token. På den anden side er den smarte pool en anden variation af private puljer, hvor smarte kontrakter styrer transaktioner. Det accepterer dog likviditet hvor som helst og spores med Balancer Pool Token.

Protokollen, der blev lanceret i marts 2020, distribuerede for nylig et styringstoken kaldet BAL til likviditetsudbydere gennem en proces kaldet likviditetsminedrift.

Balancer leverer flere likviditetspuljer inklusive, men ikke begrænset til: DIA / USDC, USDC / BAL, NMR / WETH, blandt andre.

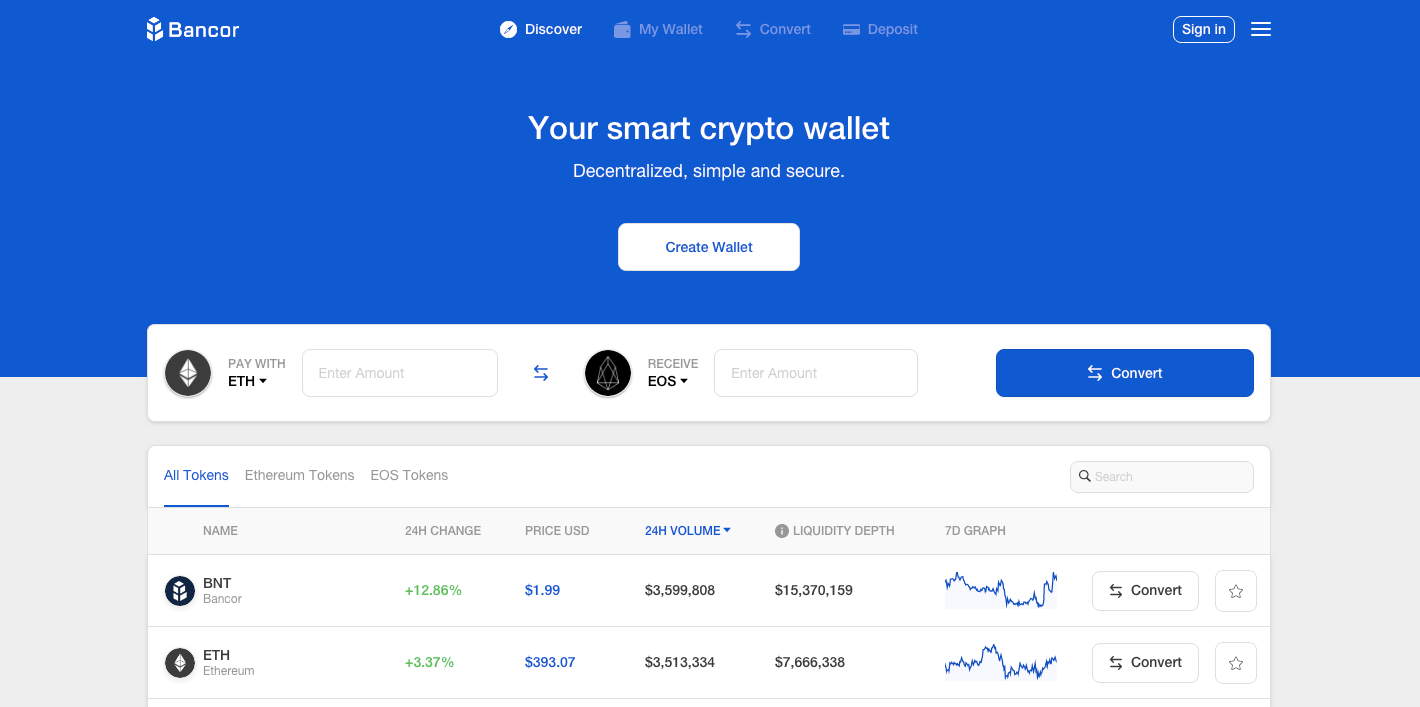

4. Bancor

Bancor er en Ethereum-baseret Blockchain-protokol, der bruger samlet likviditet. I lighed med Curve, Uniswap og andre bruger den algoritmiske markedsføringsmekanismer gennem brug af “Smart Tokens” for at sikre likviditet og nøjagtige priser ved at opretholde et fast forhold i forhold til forbundne tokens (f.eks. ETH) og justere deres forsyning.

Dens likviditetspul kaldes Bancor-relæet. Det introducerer Bancor stablecoin for at løse likviditetsvolatilitet på grund af afhængigheden af BNT, det oprindelige token. Derfor understøtter det likviditetspuling mellem BNT-token, Ethereum eller EOS-tokens og dets stabile mønt (USDB).

Derfor bruger den BNT til at lette bytte mellem andre blokkæder, der i øjeblikket understøtter Ethereum- og EOS-kæder. I modsætning til Uniswap med et specifikt ombytningsgebyr har Bancor forskellige gebyrer på 0,1-0,5% afhængigt af poolen.

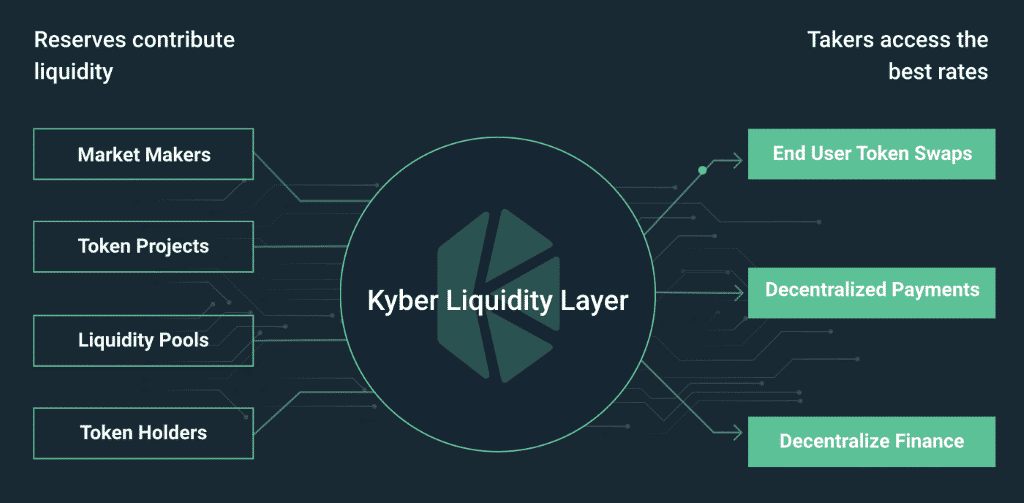

5. Kyber-netværk

Kyber er en Ethereum-baseret likviditetsprotokol på kæden, der giver DApps mulighed for at levere likviditet for at forbedre brugeroplevelsen. Derfor giver leverandører og tegnebøger brugerne mulighed for at betale, bytte, modtage varianter af tokenet i en enkelt transaktion.

Det har et oprindeligt token kaldet KNC til givende og økosystemstyring. Derfor sætter indehavere symbolet for at deltage i regeringen og optjene en belønning som foruddefineret af den smarte kontrakt.

6. Konveksitetsprotokol

Konveksitet er en decentral udbyder af likviditetspuljer. Det etablerer en generel ramme for fungible ERC-20 tokeniserede optionskontrakter kaldet otokens. Brugere kan skrive sikkerhedsoptionskontrakter og sælge disse kontrakter i form af tokens.

Som et nyt koncept har det dog begrænsede anvendelsestilfælde. Et specielt tilfælde af platformen er likviditetsforsikring. Derfor er det sikrere for nye forhandlere eller likviditetsudbydere.

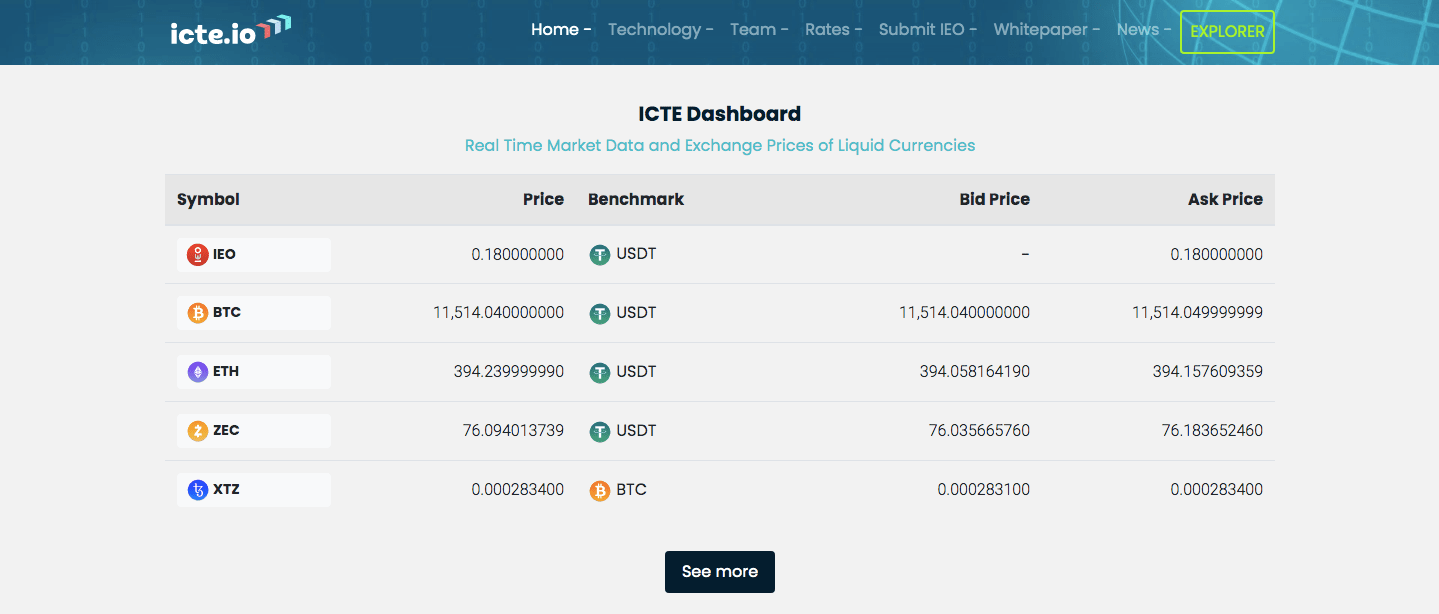

7. ICTE

Det er en inter-exchange likviditetspulje. Det driver en cross-blockchain DeFi-protokol, der forbinder regionale skybaserede børser. Ifølge projektet mener de, at forbindelsesudvekslinger vil løse latenstid, sikkerhed og frihedsberøvende udfordringer, samtidig med at de giver massiv likviditet til interessenter.

Imidlertid fungerer hver udveksling fuldt ud alene, men er inden for det globale ICTE Alpha server infrastruktur.

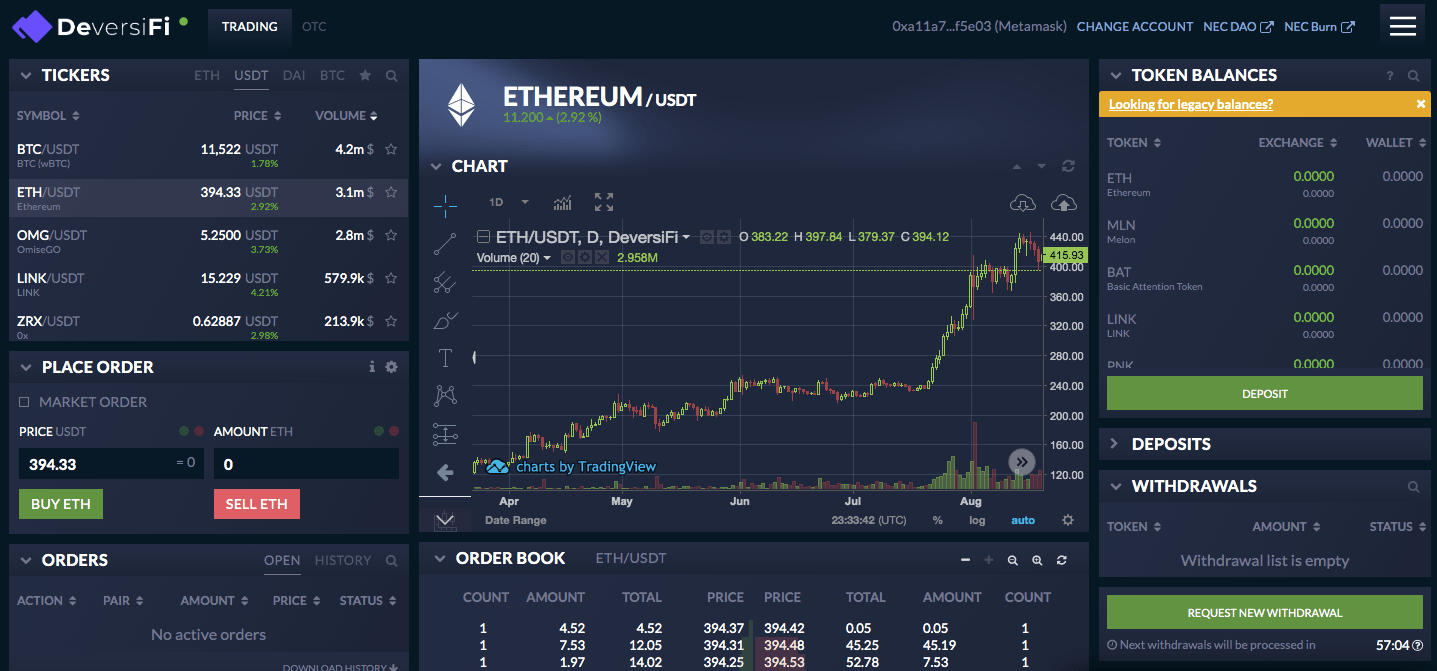

8. DeversiFi

DeversiFi er en ikke-frihedsberøvet og decentral børs kendt for høje transaktioner pr. sekund. Det bruger StarkWars lag 2-skaleringsmotor til at opnå op til 9.000 TPS.

På grund af sin høje hastighed tilbyder det en samlet pulje af likviditet og et næsten nul gebyr.

DeversiFi-protokollen gør det muligt for private og offentlige cryptocurrency-tegnebøger at deponere aktiver i den indfødtes smarte kontrakt kaldet DeversiFi zkSTARK. Gennem den smarte kontrakt udfører forhandlere off-chain handler og on-chain balance. Aktiviteterne udføres med NEC-token, protokollens oprindelige token.

Det native token, NEC-token, giver andre nyttebaserede fordele, herunder;

- 0% rabat på handelsgebyr

- Indsætter Nectar DAO, der er pantsat op til 17.000 ETH.

- Optjening fra bur-orienterede udbytter.

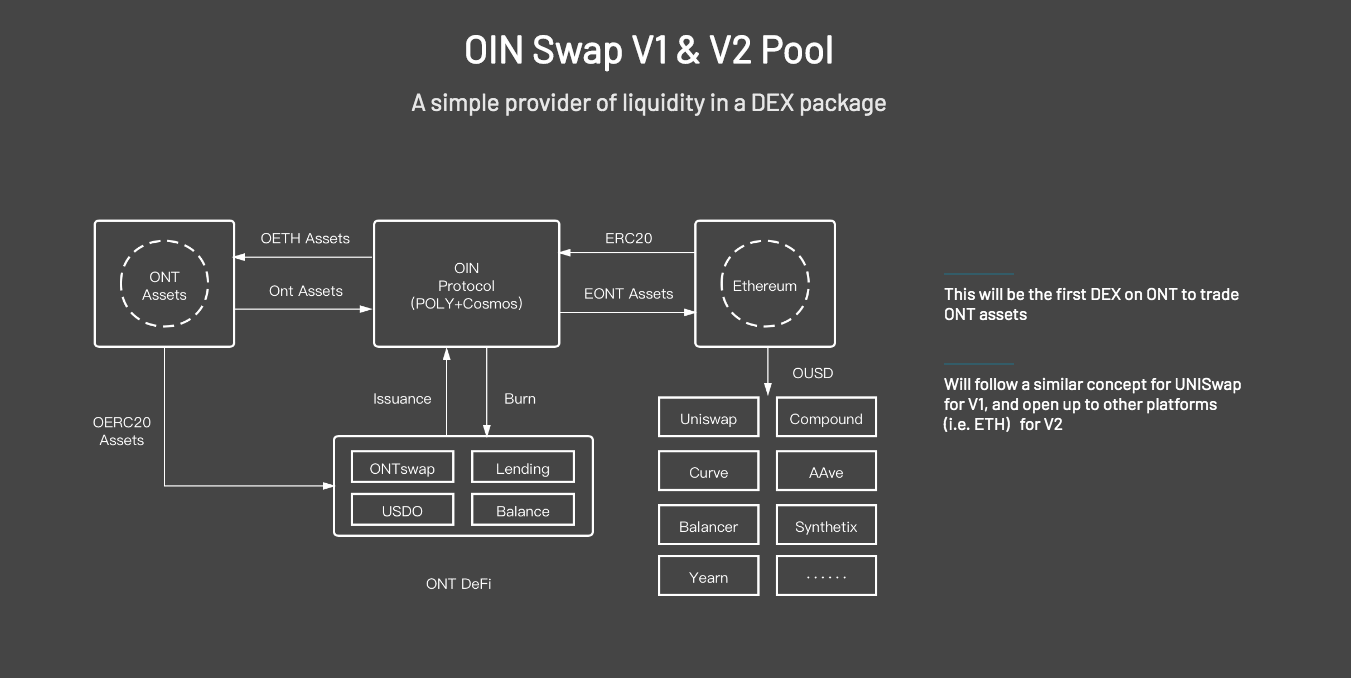

9. OIN Finance

Dette er en interessant, ny likviditetspulje. Det er den første DeFi bygget på Ontology Blockchain. Selvom det endnu ikke er lanceret, lover det at tilbyde forskellige DeFi-tjenester som OINwap, tegnebog, Lend, Stabecoi og DAO.

Med hjælpeprogrammet kan indehavere levere likviditet og tjene som vilkårene for de smarte kontrakter. Mange detaljer er dog ikke tilgængelige i skrivende stund. Uanset hvad OIN Finance hold sikrede sig for nylig $ 1 mio. i en privat runde den 24. august, mens de forberedte sig på offentligt salg to dage efter.

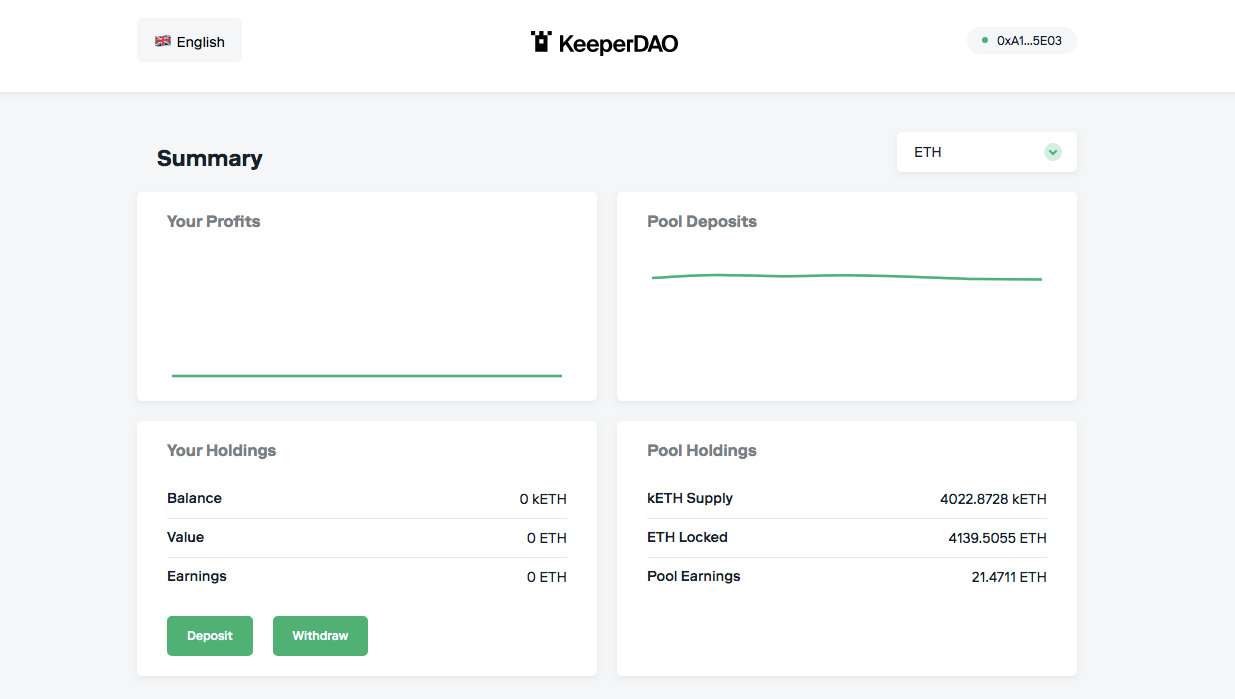

10. KeeperDAO

Svarende til de fleste DeFi-likviditetspuljer, KeeperDAO er en Ethereum-baseret DeFi-protokol. Det kaldes bedst en on-chain DeFi-underwriter. Protokollen tilskynder økonomisk deltagelse økonomisk og styrer således likvidations- og rebalanceringsapplikationer, der spænder, marginhandel, udlån og børser.

Konklusion

DeFi har vist sig at løse det traditionelle kryptokurrencyrums voldsomme likviditetsudfordringer gennem automatiserede smarte kontrakter – likviditetspooling. Derfor er den samlede låste værdi af DeFi over $ 8,75 milliarder ifølge DeFI-puls. Imidlertid stræber flere og flere protokoller stadig efter at skabe mere likviditet. Derfor er et selvbank-mål med DFi mulig.

Ansvarsfraskrivelse Det præsenterede indhold kan omfatte forfatterens personlige mening og er underlagt markedsforhold. Lav din markedsundersøgelse, før du investerer i kryptokurver. Forfatteren eller publikationen har ikke noget ansvar for dit personlige økonomiske tab.