Staking af kryptovaluta er eksploderet i popularitet det sidste år, da flere kryptokurver end nogensinde før giver brugerne mulighed for at satse deres aktiver til gengæld for belønninger udbetalt af netværket.

Selvom altcoin-indsats i mange tilfælde kan være rentabelt, lider en betydelig del af aktørerne i øjeblikket ødelæggende tab på grund af den underliggende volatilitet for det aktiv, de ejer, og / eller de rådende markedsforhold. For dem med mindre risikoappetit er stablecoin-investeringer opstået som et sikrere alternativ til altcoin-indsats, da stablecoin-indehavere nu kan få et imponerende afkast, mens de tager lidt eller ingen risiko, mens de gør det.

Contents

Mange indsamlede mønter har en negativ apr

Selvom mange kryptokurver praler med høje APR’er, tilsyneladende giver indehavere mulighed for at tjene et imponerende udbytte på deres aktiver uden ringe eller ingen risiko. Sandheden er, at få kryptokurver faktisk producerer et positivt udbytte, når du også overvejer prishandlingen for det underliggende aktiv. Når alt kommer til alt, hvad er det brugen af at vinde 50% april om året, når det underliggende aktiv er faldet betydeligt mere?

Da denne APR måles i det underliggende aktiv, ikke i form af US dollar (USD) værdi, tror mange stakere fejlagtigt, at de vender overskud ved at sætte deres aktiver – når de i virkeligheden faktisk er i rødt. Dette er ofte tilfældet, når du ser over et aktivs levetid i stedet for at fokusere på eventuelle kortvarige ændringer i værdi.

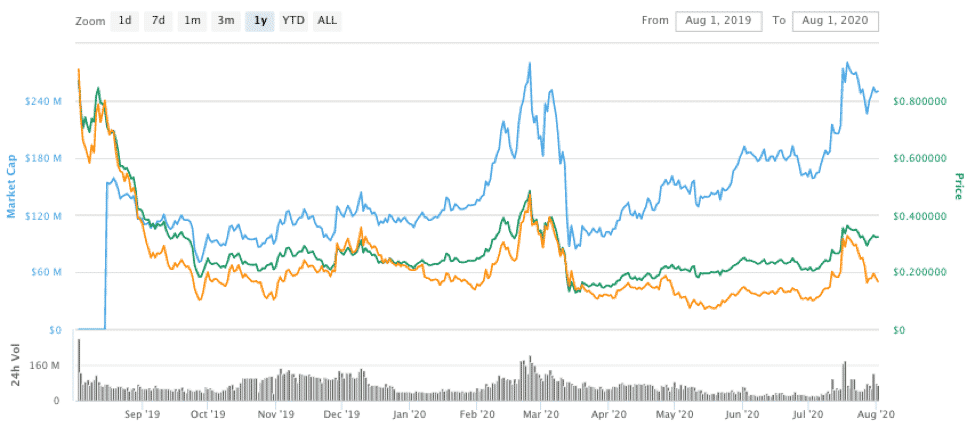

Tag Algorand (ALGO) som et eksempel. ALGO-indehavere kan i øjeblikket tjene omkring 5,1% i april for at indsætte deres tokens. Som pr. Data fra CoinMarketCap, Algorand har set sin pris falde med næsten 90% siden lanceringen i juni 2019 – det tidspunkt, hvor langt størstedelen af ALGO-indehavere først erhvervede deres tokens.

Alt i alt, hvis du havde haft ALGO fra den dato, hvor indsatsbelønninger først blev introduceret (august 2019) og holdt indtil et år senere (august 2020), ville du have mistet næsten halvdelen af dine penge målt i USD-værdi – men du ville have 5 % mere ALGO end du startede med – ikke ideel.

Som sådan er det vigtigt at overveje effektiviteten af det indsatte aktiv for at beregne det virkelige forventede afkast.

Du kan tjene udbytter uden centraliserede platforme

Det ultimative mål med decentraliseret finansiering (DeFi) er at hjælpe enkeltpersoner med at genvinde kontrollen med deres økonomi ved at reducere eller eliminere afhængighed af centraliserede finansielle institutioner som banker, aktiemarkeder og endda regeringer.

Mens der er opstået mange DeFi-projekter i de seneste måneder – hvoraf mange kun har til formål at generere hurtige afkast for investorer – er det kun få, der har opholdskraft, fordi tegnet bag mange af disse projekter mangler reel nytte. Desuden er mange DeFi-protokoller blevet udnyttet i de seneste måneder, herunder DeFi-udlånsplatform Bzx, som er blevet hacket tre gange i år og Balancer – som hackede to gange i løbet af 24 timer.

Selvom der er et stort antal platforme, der lover generøst afkast på kryptokurrencyindskud, er disse platforme næsten altid sårbare over for hacks og sorte svanehændelser, hvilket kan medføre samlede tab for brugerne. Dette har gjort mange virksomheder forsigtige med at lancere DeFi-platforme eller acceptere deres aktiver på deres platform.

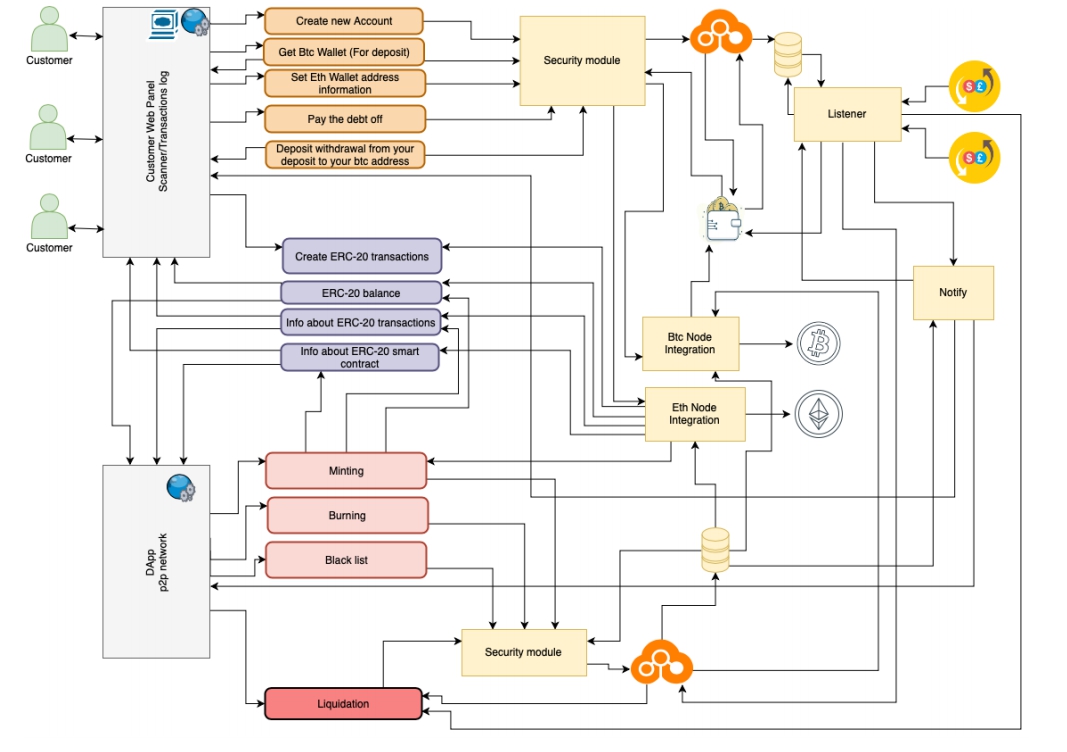

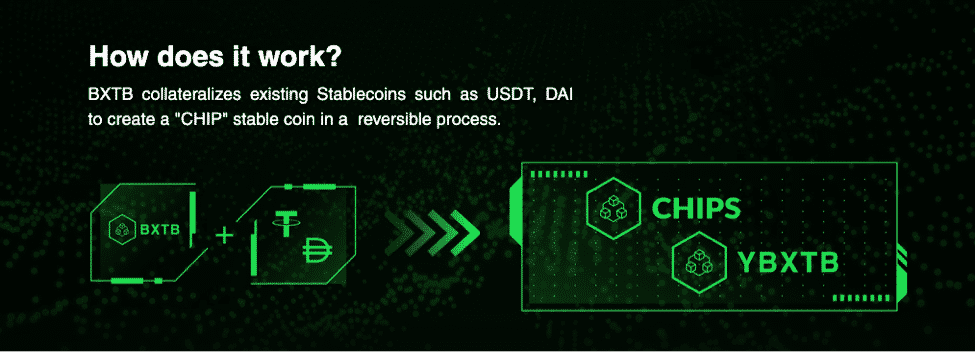

For at hjælpe med at overvinde DeFi’s nuværende begrænsninger og levere et sikkert afkastgenererende aktiv til markedsdeltagere, BXTB lancerede en helt ny løsning – den første udbyttegenererende stablecoin-opløsning, kendt som CHIP. I modsætning til andre stablecoins, der er bakket op af fiat-valutaer, er CHIP bakket op af andre stablecoins, som DAI og Tether (USDT).

For at oprette CHIP skal brugerne kombinere et andet token kendt som BXTB med en understøttet stablecoin for at generere et ækvivalent antal CHIP-tokens ud over aktiveret BXTB (yBXTB) – dette er en reversibel proces, der giver brugerne mulighed for at få deres originale stablecoins tilbage.

CHIP-tokens er designet til at forblive knyttet til den underliggende stablecoin, hvorimod aktiveret BXTB er det afkastgenererende aktiv. Ved at holde yBXTB tjener brugerne en andel af indtægterne fra transaktioner gennemført på BXTB sidekæden.

Risikoen ved likviditetspuljer

Likviditetspuljer vokser hurtigt i popularitet blandt kryptokurrencyhandlere, da de tillader handlende at bidrage med deres aktiver til en pulje og tjene en brøkdel af de gebyrer, der genereres, når forhandlere bytter deres aktiver.

Selvom der er en bred vifte af decentraliserede børsplatforme (DEX), der giver brugerne mulighed for at bidrage med likviditet, Uniswap har vist sig at være langt den mest succesrige på grund af dets brugervenlighed, fleksibilitet og den tilsyneladende rentabilitet af dens likviditetspuljer. Imidlertid er mindre erfaring med likviditetsudbydere nødt til at holde øje med impermanente tab (IL) – hvilket dramatisk kan påvirke værdien af aktiver, der er gemt i likviditetspuljen..

ETH-RARI-puljen mister i øjeblikket mere til ugyldige tab (-7,83%) end opnået i gebyrer pr. Måned (+ 1,93%). (Billede: UniswapROI)

Disse ubestridelige tab opstår, når den ene side af en likviditetspul hurtigt mister værdi sammenlignet med den anden side. Dette kan medføre, at brugere, der har en andel i puljen, mister betydelige beløb – som ikke er dækket af de gebyrer, der optjenes for at bidrage med likviditet. På grund af dette kan Uniswap være risikabelt, når der ydes likviditet til flygtige aktiver, der ikke har en langsigtet bullish bane.

Dette kan i vid udstrækning undgås ved at bidrage med mindre flygtige aktiver eller ved at bidrage til rent stablecoin-likviditetspuljer på platforme som Kurve.