Pitkä – lyhyt suojaus Forex-strategia

Forex- ja muilla rahoitusmarkkinoilla voi käydä kauppaa kahdella tavalla, voit joko ostaa tai myydä. Me kutsumme tätä yleensä pitkäksi tai lyhyeksi. Pitkä tarkoittaa ostaa ja lyhyt tarkoittaa myydä. Jos seuraat reaaliaikaisia markkinapäivityksiä ja markkina-analyyseja, sinun on täytynyt kohdata nämä kaksi sanaa hyvin usein. Usein sen sijaan, että sanoisimme “ostamme tämän tai myymme tämän”, sanomme, että olemme lyhyitä esimerkiksi EUR / USD tai ostamme USD / JPY.

Joten periaatteessa, kun avaat ostokaupan (tai meidän tapauksessamme osta forex-signaalin), olet mennyt pitkälle pariin. Jos ostat esimerkiksi GBP / USD, se tarkoittaa, että olet mennyt pitkälle Ison-Britannian puntaan ja lyhyt dollariin. Tämä johtuu siitä, että jos ostat GBP / USD ja hinta nousee, mikä toivottavasti tapahtuu, se tarkoittaa, että GBP on vahvistumassa dollaria vastaan, joten USD heikkenee.

Suojausstrategia on turvallisin tapa käydä kauppaa, jos käytät sitä oikealla tavalla

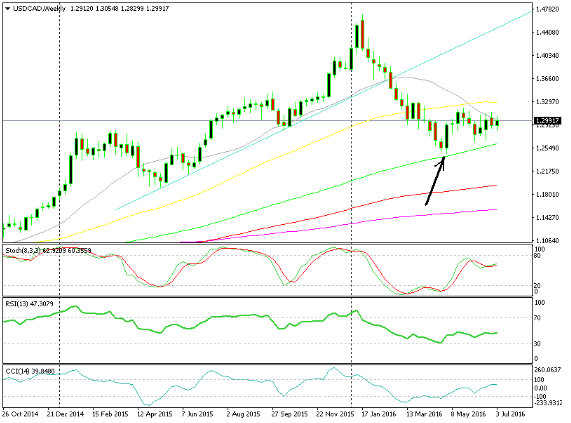

Yksi onnistunut esimerkki pitkän aikavälin osto-forex-signaalin avaamisesta oli toukokuun 2016 alussa, jolloin USD / CAD oli tehnyt vaikuttavan paluun eeppisen kahden vuoden nousutrendin jälkeen. Hinta kosketti vain vihreää 100 liikkuvaa keskiarvoa (MA), joten päätimme mennä pitkään tähän pariin. Joten menimme pitkään USD: ssä vastaan CAD toivoen saada siitä 300 pistettä. Kuten näette, hinta nousi noin 700 pistettä, joten saimme mitä menimme, samoin kuin ne, jotka seurasivat tätä valuutan signaalia.

Menimme pitkään USD / CAD: iin ja hinta kosketti 100 MA: ta

Yksi parhaista esimerkeistä on, kun oikosuljimme valuuttaparin, kun myimme EUR / USD -päivää Brexit-kansanäänestys. Emme uskoneet, että Brexit-puoli voittaisi, mutta koska tämä pari oli noin 1.14-15-tason tasolla, mikä on ollut voimakas vastustustaso yli vuoden ajan, uskoimme, että riippumatta kansanäänestyksen tuloksesta hinta lopulta palaa takaisin alas. Tiedämme, että Brexitin puolue voitti ja Englannin punnan lisäksi myös euro kärsi. Se laukaisi euron lyhyen forex-signaalin ottovoiton, mikä antoi meille 280 pip-voiton.

Jotkut kauppiaat tai hedge-rahastot käyttävät aina pitkään rahoitusinstrumentteja eivätkä koskaan oiko mitään. Lähes kaikki maailman keskuspankit – ja myös hallitukset – ovat jo usean vuoden ajan olleet mukana rahan keventämisohjelmissa talouden elvyttämiseksi. Monet kauppiaat uskovat, että tämä jatkuu vielä monien vuosien ajan, kunnes maailmantalous vakautuu täysin. Siksi heidän kaupankäyntistrategiansa on aina mennä pitkälle, etenkin osakkeilla, koska mitä enemmän rahaa pumpataan talouteen, sitä korkeammat osakekurssit menevät. He ovat toistaiseksi olleet oikeassa ja ansainneet melkoisen voiton.

Muut kauppiaat yrittävät löytää rahoitusvälineiden heikot kohdat tai selvittää negatiivisen skenaarion, jossa asiat voivat mennä pieleen ja lähettää yhden tai useamman valuutan ja rahoitusvälineet viemäriin. Christian Balen, Brad Pittin ja Steve Carellin elokuvassa “The Big Short” – jotkut ammattikauppiaat näkivät, että vuonna 2008 oli tulossa iso finanssikriisi, joka meni lyhyessä ajassa, mikä teki heistä omaisuuden. George Soros oli yksi näistä kauppiaista; hän myi Englannin punnan vuonna 1992 ja lyhensi AUD: n vuonna 2004, mikä tuotti yli miljardin dollarin voiton. Uskomaton kaupankäynti.

Mutta suurin osa kauppiaista menee molempiin suuntiin eri rahoitusvälineillä tai meidän tapauksessamme forex-pareittain – menemme sekä lyhyellä että pitkällä. Näin suojausstrategiat toimivat. Itse asiassa suurin osa sijoittavista rahoituslaitoksista käyttää tätä strategiaa, josta käytetään nimitystä “hedge-rahastot”. Jos haluat käyttää otsikko forex -strategiaa oikein, löydät kaksi positiivisesti korreloivaa forex-paria (sanotaan AUD / USD ja NZD / USD). Jos forex-analyysisi kertoo USD: n nousevan, riskin minimoimiseksi ostat yhden parin ja myyt toisen.

Lisätietoja suojauksesta: Hedging – Forex Trading Strategies

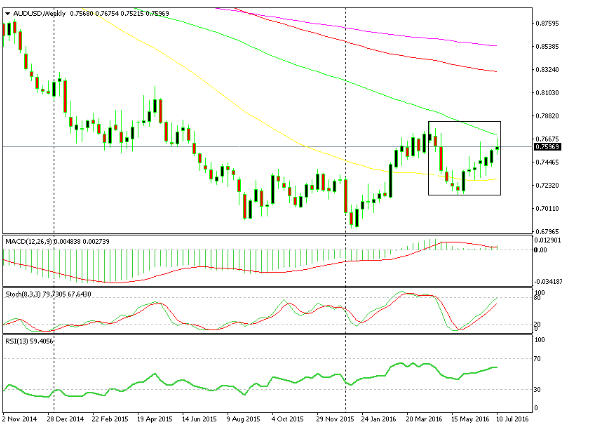

Mutta kumpi sinun pitäisi ostaa ja mikä sinun pitäisi myydä voittoa riippumatta siitä, miten USD päättää mennä? Molempia kaavioita tarkasteltaessa USD / NZD on viimeisten 10-12 viikon aikana muodostanut selvästi nousutrendin, kun Uuden-Seelannin asuntomarkkinat nousevat ja Royal Bank of New Zealand (RBNZ) luopuu koronlaskuista..

AUD / USD on alle 12 viikkoa sitten

NZD / USD on yli 12 viikkoa sitten

Vaikka AUD / USD on käynyt kauppaa sivuttain viimeisten 12 viikon aikana, se on itse asiassa alhaisempi kuin 12 viikkoa sitten. Joten ostat NZD / USD ja myyt AUD / USD. Jos asiat menevät oikein ja USD nousee, AUD / USD putoaisi kovemmin kuin NZD / USD. Tällöin menetät 500 pistettä NZD / USD ja voitat 1000 pistettä AUD / USD. Jos asiat menevät pieleen ja USD putoaa, NZD / USD menee varmasti korkeammalle kuin AUD / USD – tällöin ansaitsisit taas enemmän NZD / USD: n pitkästä kaupasta kuin menetät AUD / USD: n lyhyessä kaupassa.

Man Group PLC on Lontoossa sijaitseva sijoitusyhtiö, jonka James Man perusti vuonna 1783 sokerivälittäjänä. Vuonna 2015 se ilmoitti tulonsa olevan 1,135 miljardia dollaria. Sillä on erilaisia sijoitushaaroja, jotka käyttävät erilaisia sijoitusmenetelmiä ja kaupankäyntistrategioita. Muutamat haarat käyttävät suojausta tärkeimpänä kaupankäyntistrategiana.

He käyttävät tätä kaupankäyntistrategiaa moniin rahoitusvälineisiin. Tärkeimmät rahoitusinstrumentit, joihin hedge-rahastot keskittyvät, ovat osakkeet. Man Groupin suojausrahastojen analyytikot yrittävät löytää osakkeiden käyvän arvon ja verrata niitä sitten todelliseen hintaan. Sen jälkeen he menevät pitkään aliarvostettuihin osakkeisiin ja lyhyt yliarvostettuihin osakkeisiin. Tämä strategia minimoi riskin, joka saattaa johtua muista tekijöistä, kuten markkinatunnelmasta. Jos muut markkinavoimat vallitsevat, molemmat kaupat yhdistyvät lopulta. Jos ei, niin molemmat kaupat tuottavat voittoa.

Jos haluat lisätietoja markkinoiden tunnelmasta: Kaupankäynti markkinatunnelmasta – Forex-kaupankäyntistrategiat

Mutta he eivät vain käytä suojausstrategioita osakkeissa. He käyttävät tätä kaupankäyntistrategiaa myös hyödykkeisiin, futuureihin ja valuuttoihin tai yhdistettyihin. Tammikuun puolivälissä 2016 Man-konsernin suojaushaara jäi vajaa öljyn hintaan 33 dollaria barrelilta ja meni pitkälle CAD: ään myymällä USD / CAD lähellä 1,47, koska ne korreloivat positiivisesti. He sulkivat USD / CAD-kaupan hintaan 1.25, mikä merkitsi 2200 pip-voittoa, kun he istuvat edelleen kädessään öljykaupassa. Jos he sulkevat sen nyt hintaan 1,45 dollaria / tynnyri, he tekevät 1000 pistettä yhdessä, mutta he odottavat edelleen pääsemään parempaan hintaan.

Kuten näette, suojausstrategiat ovat erittäin kannattava valuuttakaupan strategia, joka minimoi riskit ja altistumisen. Siksi monet suurista kauppayrityksistä käyttävät tätä kaupankäyntistrategiaa ja siksi niitä kutsutaan hedge-rahastoiksi. Pitkän matkan jatkaminen forex-parilla ja lyheneminen toiseen positiivisesti korreloivaan forex-pariin (kuten selitimme esimerkissä AUD / USD ja NZD / USD) johtaa todennäköisesti pieneen voittoon pahimmassa skenaariossa. Jos asiat menevät odotetulla tavalla, voit saavuttaa suuren voiton, jos käytät suojausstrategioita.