Kymmenen parasta likviditeettipoolin tarjoajaa vuonna 2020

Likviditeettipooli haastaa tilauskannan mallin riittämättömät likviditeettiongelmat. Tästä syystä vaihdot eivät ole riippuvaisia tarjoajista ja ostajista tilauskannan täyttämisessä. Myös perinteiset pörssit, jotka usein manipuloivat kauppaa houkutellakseen sijoittajia, eivät enää vaivaudu tekemään sitä uudestaan. Siksi tiedetään mikä tarvitsi likviditeettipooleja.

Aiemmin perinteiset markkinat, mukaan lukien kryptovaluutta, osakkeet ja valuutat, kärsivät riittämättömästä likviditeetistä. Jokaisen kaupan osalta ostajan on odotettava, että myyjä vahvistaa hinnat. Ennen kuin molemmat osapuolet ovat sopineet hinnasta, kauppaa ei käydä.

Kauppoja ei kuitenkaan välttämättä tapahdu tai ne voivat joskus kestää kauemmin. Tilauskannan byrokraattisen luonteen ratkaisemiseksi on etsittävä tapaa tarjota likviditeettiä, koska se estää investointeja ja estää lupaavia hankkeita.

Tilauskannan malli ei kuitenkaan rajoitu keskitettyihin pörsseihin, koska hajautetuilla pörsseillä on sama kohtalo alkuvaiheessa. Näin ollen likviditeettipoolit – automatisoitujen älykkäiden sopimusten avulla – täyttävät aukon.

On kuitenkin mielenkiintoista, että sinulla on perustiedot likviditeetistä ja siitä, miksi niitä tarvitaan.

Mikä on likviditeetti ja miksi?

Likviditeetti on usein haaste varastossa, valuutoissa, kryptovaluutassa ja muissa rahoituspalveluissa. Se viittaa siihen, kuinka helposti omaisuuserä voidaan muuntaa toiseksi vaikuttamatta markkinahintaan.

Näin ollen se on yksi tilauskannan pörssimallin ongelmista, koska kauppiaat eivät joskus halua ostaa tietyllä hintatasolla. Siksi perinteiset pörssit turvautuvat markkinatakaajamalliin likviditeetin luomiseksi. Sama pätee kuitenkin hajautettuun vaihtoon.

Mukaan Matthew Prewitt, salaustaloudellinen neuvonantaja Amentum Capitalissa ja RadicalxChangen ja Steven McKie, Amentum Capitalin toimitusjohtaja,

“Saapuva ja lähtevä likviditeetti on välttämätöntä rahoitusmarkkinoiden luomisen ja kasvun kannalta”.

Heidän mielestään likviditeettipoolia on pidettävä vaikuttavana saavutuksena hajautetussa instituutioiden kehittämisessä ja edellytyksenä monien muiden laitosten, rahoituslaitosten ja muiden laitosten kasvulle..

Mikä on likviditeettipooli?

Maksuvalmiuspoolit ovat rahakkeita, jotka on lukittu älykkääseen sopimukseen kaupankäynnin helpottamiseksi tarjoamalla likviditeettiä. Niitä käyttää Automatisoidut markkinatakaajat (AMM) hintamuutosten vähentämiseksi kaupankäynnissä hajautetuissa pörsseissä. Se tarjoaa ainutlaatuisen, vähemmän spekulatiivisen syyn ihmisille pitää hallussaan tunnuksia, joilla ei vielä ole suurta käyttäjäkantaa.

Kuinka maksuvalmiuspoolit toimivat?

Likviditeettipoolit ovat ristiriidassa tilauskannan mallien kanssa. Automaattinen älykäs sopimus auttaa sinua täyttämään osto- / myyntitilaukset vastaavan moottorin sijaan.

Tämän seurauksena poolointimenetelmät ylläpitävät jatkuvaa likviditeettiä vähentäen samalla ennennäkemätöntä hintakehitystä. Suosituimpien likviditeettipoolien muiden etujen joukossa ovat:

- Pienemmät kaasumaksut.

- Mahdollistaa kaikkien tarjota likviditeettiä automaattisen älykkään sopimuksen avulla.

- Automaattisen todentamisen avulla, likviditeetin tarjoajat voi ansaita passiivisia tuloja.

Kuinka tunnistaa kannattavin likviditeettipooli?

Siksi, jos olet koskaan halunnut käydä kauppaa likvideillä markkinoilla, sinun kannattaa harkita DeFi: n parhaita likviditeettipoolin tarjoajia. Samanaikaisesti, Altaat. Fyi opastaa sinua löytämään kymmenen suurinta likviditeettipoolia.

Luettelo ei kuitenkaan ollut tyhjentävä, joten tässä artikkelissa käsitellyt altaat.

10 parasta likviditeettipoolin tarjoajaa

Bancor on yksi ensimmäisistä likviditeettiä tuovista hankkeista, jota Uniswap on suosinut. Ne kuuluvat parhaiden likviditeettipoolien tarjoajien joukkoon, kuten alla on esitetty:

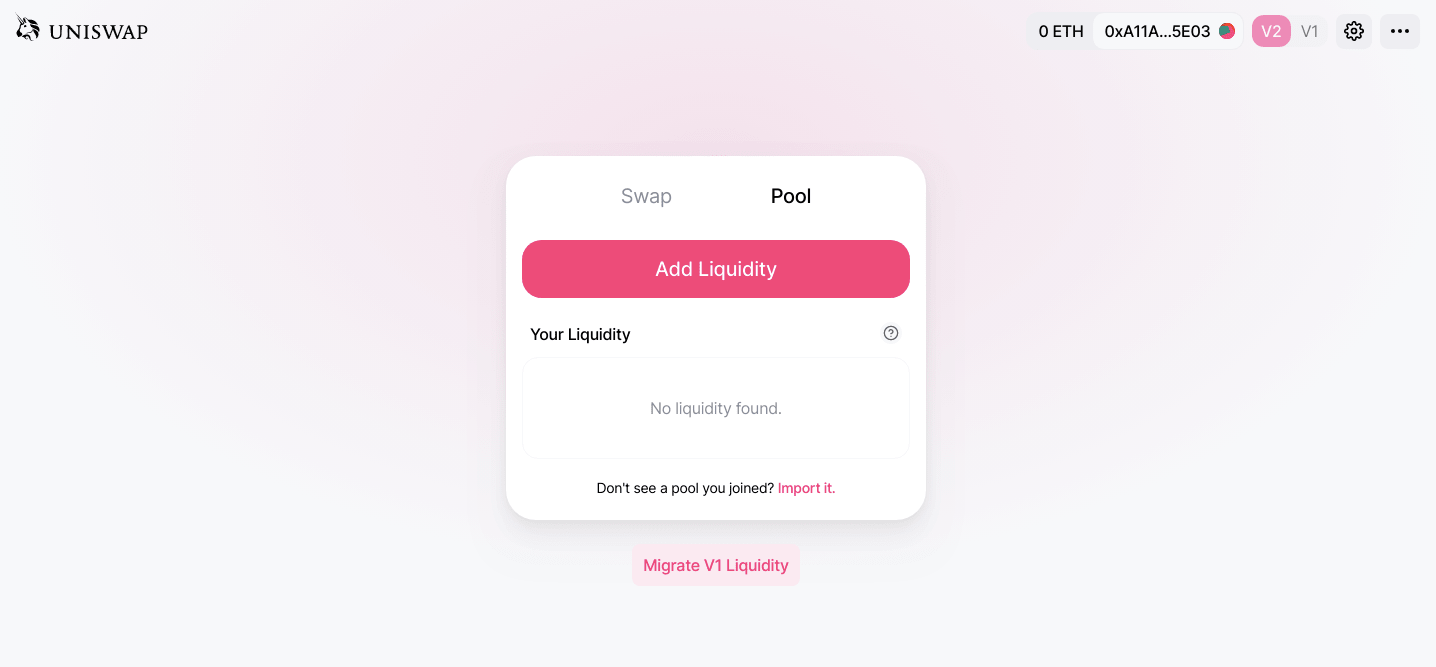

1. Poista vaihto

Poista vaihto on hajautettu ERC-20-token-vaihto, joka tukee 50% Ethereum-sopimuksia ja 50% muista kohdevaroista (ERC-20-rahakkeet). Sen avulla voit vaihtaa ETH: n muihin ERC-20-tunnuksiin hajautetusti.

Se ylläpitää avoimen lähdekoodin vaihtoa, jossa voit luoda uuden vaihtoparin uuteen likviditeettipooliin mistä tahansa tunnuksesta ja ilman listakustannuksia. Alusta veloittaa kuitenkin vaihtohenkilöiltä 0,3 prosentin vaihtomaksun ja jaetaan likviditeetin tarjoajien kanssa. Saatat löytää tunnuslistan tässä tai pystyy myös luomaan uuden.

Muiden likviditeettipoolien tarjoajien tapaan talletat vain salauksen saadaksesi Uniswap-tunnuksen, kun toimitat likviditeettiä. Esimerkiksi kun talletat DAI: n, saat vastaavan määrän Uniwap-tunnusta. Se käsittää useita likviditeettipooleja seuraavasti: yDAI + yUSDC + yUSDT + yTUSD, AD, LGO-WETH, WETH-AMPL ja monet muut poolit.

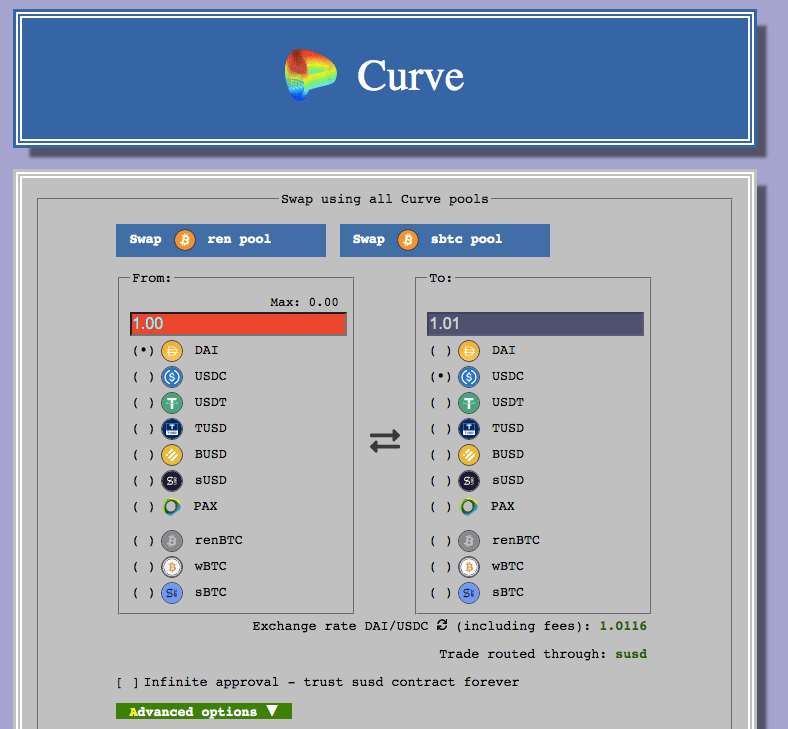

2. Curve Finance

Käyrä on Ethereum-pohjainen hajautettu likviditeettipooli stablecoin-kaupankäyntiin. Kuten kupera, se tarjoaa käyttäjille vähäisen luiston, koska vakaa kolikko ei ole haihtuva. Alustalla ei ole natiivimerkkiä, mutta se saattaa käynnistää käyrätunnuksen (CRV-tunnuksen).

Alustalla on 7 uima-allasta, joilla on oma ERC-20-poolipari. Se tukee vaihtamista vakiomallien ja varojen välillä seuraavissa ryhmissä: Yhdiste, PAX, Y, BUSD, sUSD, Ren ja sBTC.

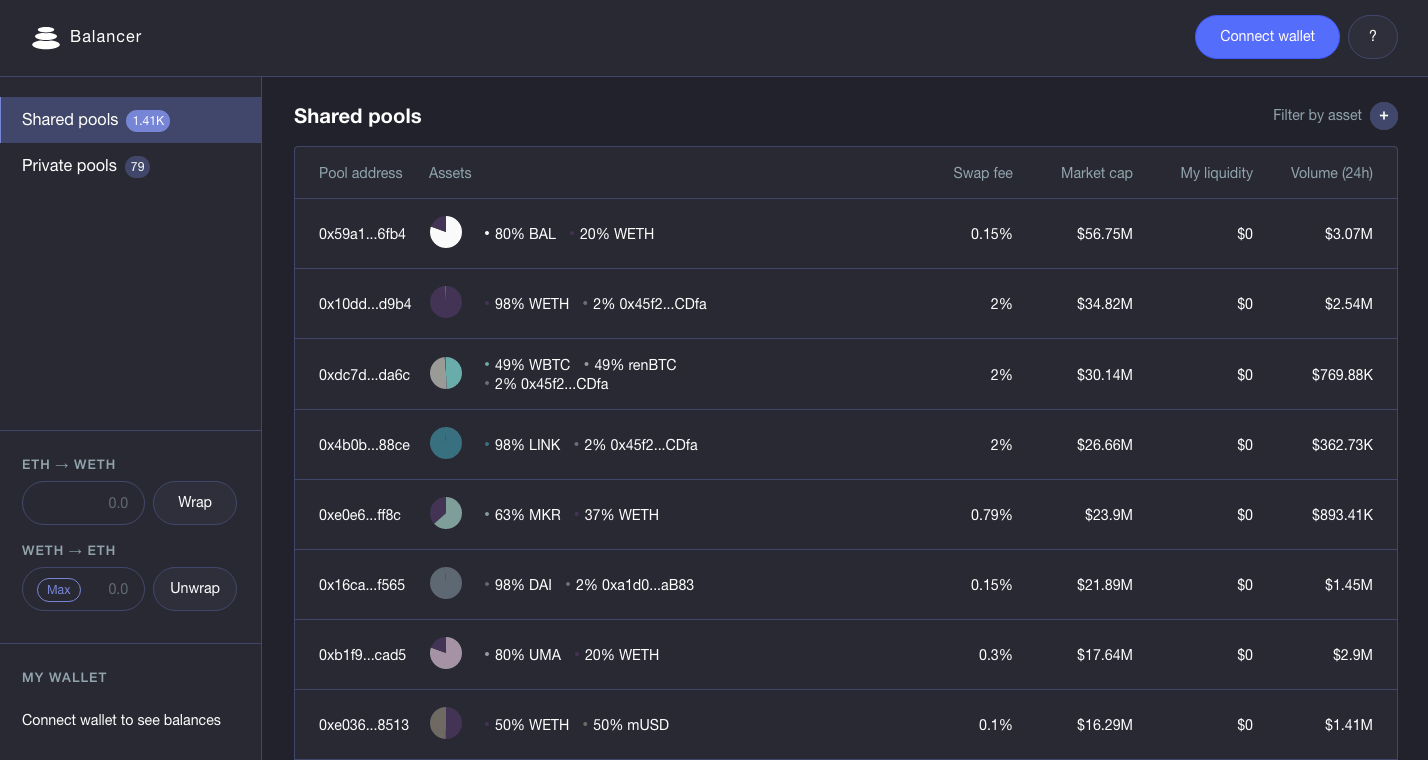

3. Tasapainottaja

Se on Ethereumille rakennettu salkunhoitaja, likviditeetin tarjoaja ja hintatunnistin. Sen avulla kuka tahansa voi luoda tai lisätä likviditeettiä räätälöitäviin ryhmiin ja ansaita kaupankäyntimaksuja.

Tasapainottaja pooling-protokolla on yhdistettävissä ja käyttää useita poolointityyppejä, mukaan lukien yksityiset, jaetut ja älykkäät altaat. Yksityinen poolointi sallii vain omistajan toimittaa likviditeettiä, päivittää parametrit ja täyden luvan. Toisin kuin yksityisissä altaissa, kaikki parametrit, kuten painot, rahakkeet, maksut jne., Asetetaan pysyvästi jaettuun altaaseen.

Näin ollen erityistä etuoikeutta ei ole, koska kuka tahansa voi lisätä likviditeettiä, kun taas poolien omistusta seurataan Balancer Pool Tokenilla. Toisaalta älykäs pooli on toinen muunnos yksityisistä pooleista, joissa älykkäät sopimukset hallitsevat tapahtumia. Se hyväksyy kuitenkin likviditeetin missä tahansa ja sitä seurataan Balancer Pool Tokenilla.

Maaliskuussa 2020 käynnistetty protokolla jakoi hiljattain likviditeetin tarjoajille BAL-nimisen hallintomerkin likviditeetin louhinnalla.

Balancer tarjoaa useita likviditeettipooleja, mukaan lukien muun muassa DIA / USDC, USDC / BAL, NMR / WETH.

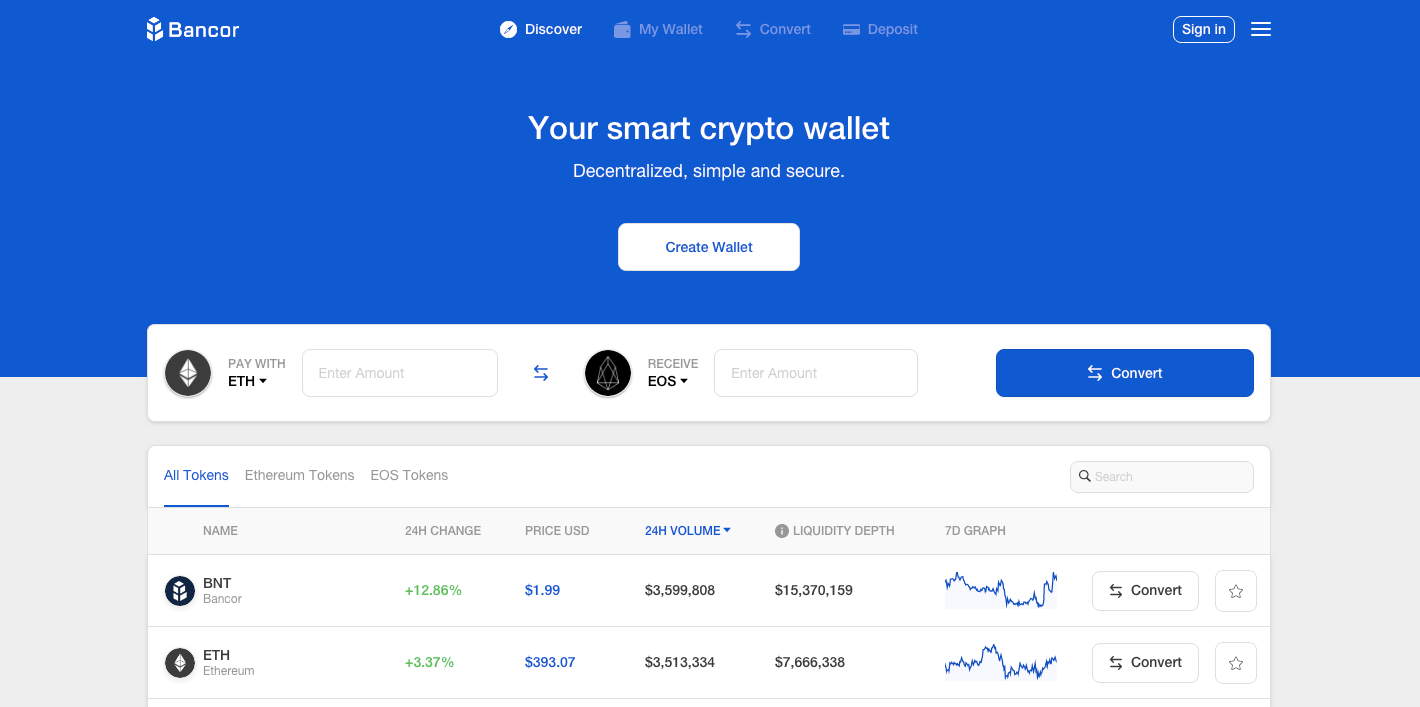

4. Pankkiiri

Bancor on Ethereum-pohjainen Blockchain-protokolla, joka käyttää yhdistettyä likviditeettiä. Kuten Curve, Uniswap ja muut, se käyttää algoritmisia markkinatakausmekanismeja käyttämällä “älykkäitä merkkejä” varmistaakseen likviditeetin ja tarkat hinnat ylläpitämällä kiinteää suhdetta liitettyihin tunnuksiin (esim. ETH) ja säätämällä niiden tarjonta.

Sen likviditeettipoolia kutsutaan Bancor-välitykseksi. Se esittelee Bancor stablecoinin likviditeetin volatiliteetin ratkaisemiseksi riippuvuuden BNT: stä, natiivimerkistä. Näin ollen se tukee BNT-rahakkeiden, Ethereum- tai EOS-rahakkeiden ja vakaan kolikon (USDB) välistä likviditeetin yhdistämistä..

Siksi se käyttää BNT: tä helpottaakseen vaihtamista muiden lohkoketjujen välillä, tällä hetkellä tukemalla Ethereum- ja EOS-ketjuja. Toisin kuin Uniswap, jolla on erityinen vaihtomaksu, Bancorilla on vaihtelevat 0,1-0,5%: n palkkiot uima-altaasta riippuen.

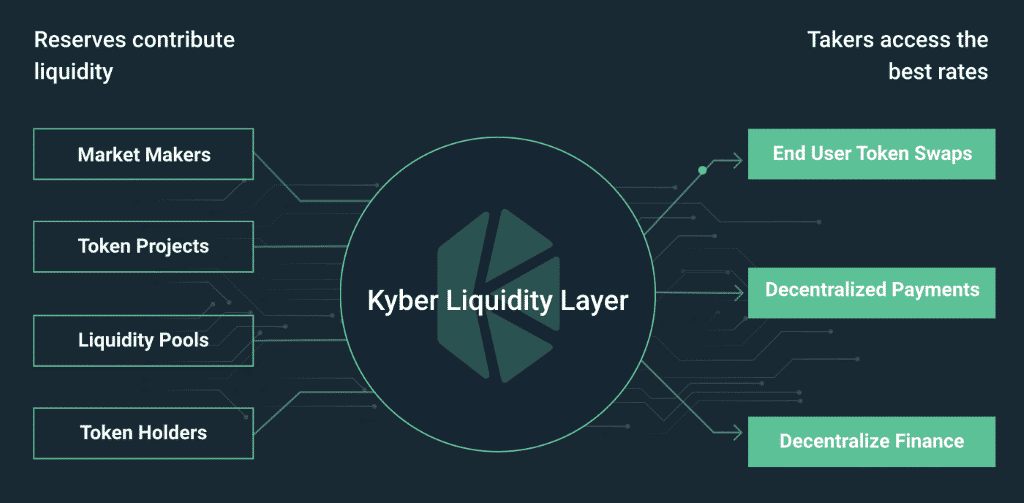

5. Kyber-verkosto

Kyber on Ethereum-pohjainen, ketjussa oleva likviditeettiprotokolla, jonka avulla DApps voi tarjota likviditeettiä käyttäjäkokemuksen parantamiseksi. Näin ollen myyjät ja lompakot antavat käyttäjille mahdollisuuden maksaa, vaihtaa, vastaanottaa tunnuksen lajikkeita yhdessä tapahtumassa.

Sillä on natiivi tunnus nimeltä KNC palkitsemiseksi ja ekosysteemien hallinnoimiseksi. Siksi haltijat panostavat merkin voidakseen osallistua hallintoon ja ansaita palkkion, joka on määritelty älykkäässä sopimuksessa.

6. Koveruusprotokolla

Convexity on hajautettu likviditeettipoolin tarjoaja. Se muodostaa yleisen kehyksen vaihdettaville ERC-20-merkinnöille tarkoitetuille optiosopimuksille otokeenit. Käyttäjät voivat kirjoittaa vakuudellisia optiosopimuksia ja myydä sopimuksia rahakkeina.

Uutena konseptina sillä on kuitenkin rajoitettuja käyttötapauksia. Yksi alustan erityistapaus on likviditeettivakuutus. Siksi se on turvallisempaa uusille kauppiaille tai likviditeetin tarjoajille.

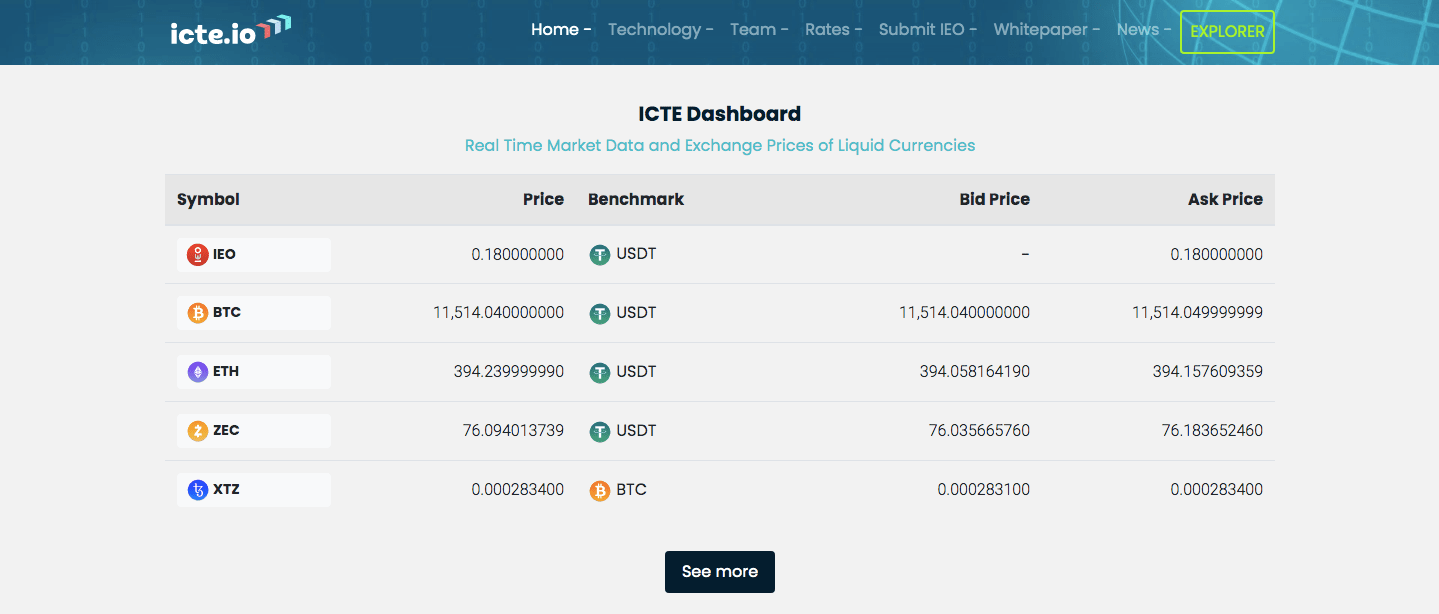

7. ICTE

Se on pörssien välinen likviditeettipooli. Se käyttää cross blockchain DeFi -protokollaa, joka yhdistää alueelliset pilvipohjaiset keskukset. Projektin mukaan he uskovat, että vaihdon yhdistäminen ratkaisee latenssi-, turvallisuus- ja vapaudenhoidon haasteet ja tarjoaa samalla sidosryhmille valtavan likviditeetin.

Jokainen vaihto toimii kuitenkin täysin itsenäisesti, mutta on maailmanlaajuinen ICTE Alpha-palvelininfrastruktuuri.

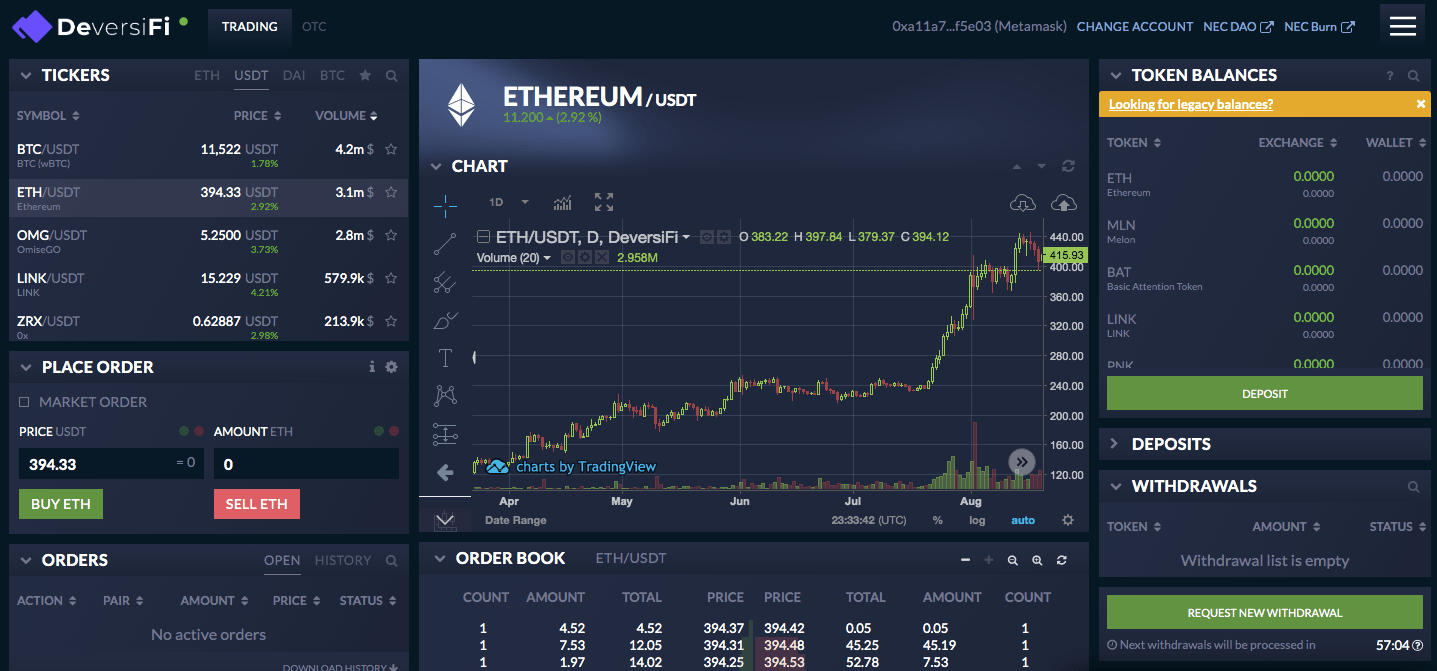

8. DeversiFi

DeversiFi on vapaana pidetty ja hajautettu vaihto, joka tunnetaan suurista transaktioista sekunnissa. Se käyttää StarkWarin kerroksen 2 skaalausmoottoria saavuttaakseen jopa 9000 TPS.

Nopean nopeutensa vuoksi se tarjoaa yhdistetyn likviditeettipoolin ja lähes nollamaksun.

DeversiFi-protokolla mahdollistaa yksityisten ja julkisten krypto-lompakoiden tallettamisen omaisuuden älykkääseen DeversiFi zkSTARK -sopimukseen. Älykkään sopimuksen avulla kauppiaat toteuttavat ketjun ulkopuolisia kauppoja ja ketjussa olevia saldoja. Toiminnot suoritetaan NEC-tunnuksella, protokollan natiivilla tunnuksella.

Natiivi merkki, NEC-tunnus, tarjoaa muita apuohjelmiin liittyviä etuja, kuten;

- 0% alennus kauppamaksusta

- Osallistuminen Nectar DAO: han, joka on luvattu 17000 ETH: iin saakka.

- Ansainta porakeskeisistä tuotoista.

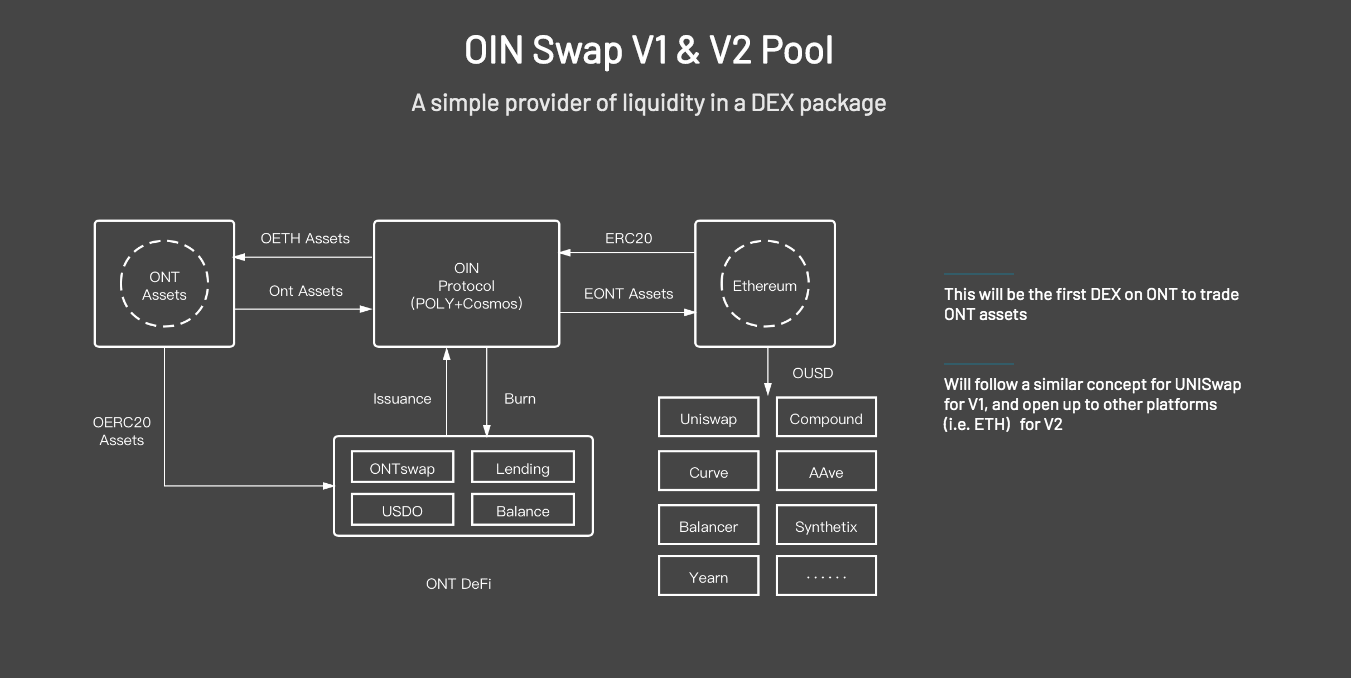

9. OIN Finance

Tämä on mielenkiintoinen, uusi likviditeettipooli. Se on ensimmäinen DeFi, joka on rakennettu Ontology Blockchainille. Vaikka se on vasta lanseerattu, se lupaa tarjota erilaisia DeFi-palveluja, kuten OINwap, lompakko, Lend, Stabecoi ja DAO.

Apuohjelmatunnuksella haltijat voivat toimittaa likviditeettiä ja ansaita älykkäiden sopimusten ehdoin. Monia yksityiskohtia ei kuitenkaan ole saatavana kirjoituksen aikaan. Riippumatta OIN Finance joukkue sai äskettäin miljoonan dollarin a yksityinen kierros 24. elokuuta valmistautuessaan julkiseen myyntiin kaksi päivää sen jälkeen.

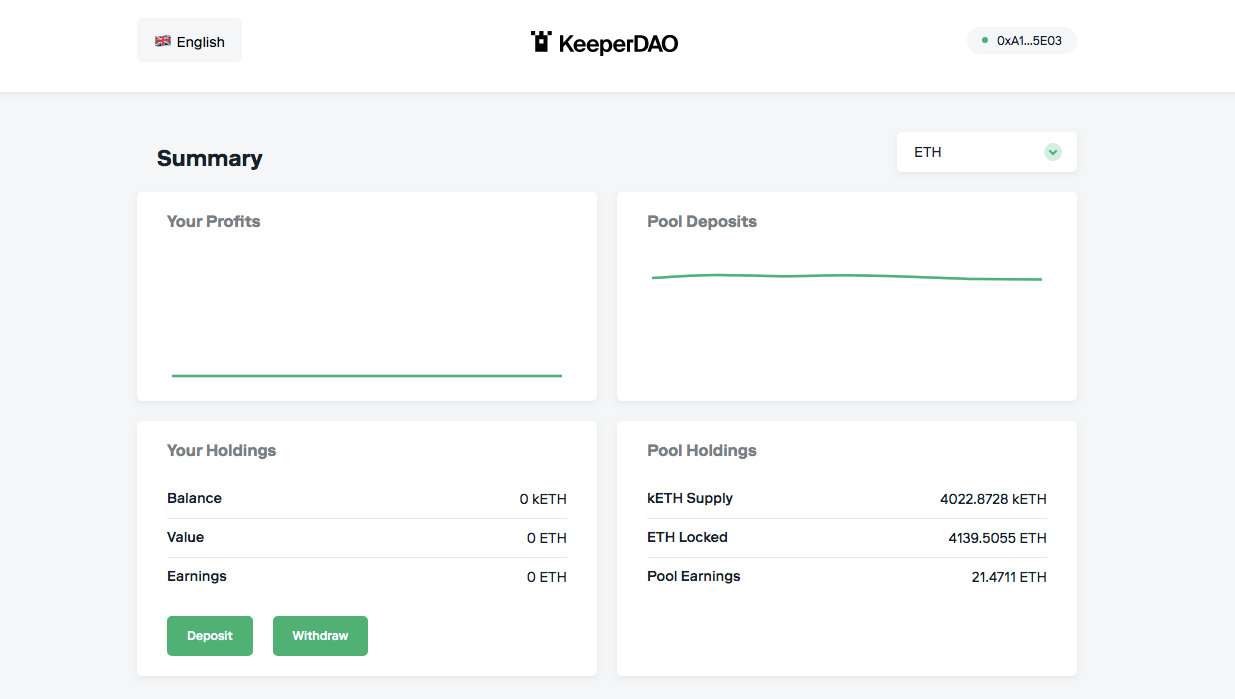

10. KeeperDAO

Samanlainen kuin useimmat DeFi-maksuvalmiuspoolit, KeeperDAO on Ethereum-pohjainen DeFi-protokolla. Sitä kutsutaan parhaiten ketjussa olevaksi DeFi-vakuutuksenantajaksi. Protokolla kannustaa taloudellisesti osallistumista ja hallitsee siten selvitystilaa ja tasapainottaa sovellusten kattavuutta, marginaalikauppaa, luotonantoa ja vaihtoa.

Johtopäätös

DeFi on osoittautunut ratkaisevan perinteisen kryptovaluuttatilan raivokkaat likviditeettihaasteet automatisoitujen älykkäiden sopimusten – likviditeetin yhdistämisen avulla. Näin ollen DeFin lukittu kokonaisarvo on yli 8,75 miljardia dollaria DeFI-pulssi. Yhä useammat protokollat pyrkivät kuitenkin edelleen lisäämään likviditeettiä. DFi: n oma pankkitavoite on siten mahdollista.

Vastuuvapauslauseke Esitetty sisältö voi sisältää tekijän henkilökohtaisen mielipiteen ja on markkinaehtoinen. Tee markkinatutkimuksesi ennen sijoittamista kryptovaluuttoihin. Kirjoittaja tai julkaisu ei ole vastuussa henkilökohtaisista taloudellisista menetyksistäsi.