Huobi Exchange lancerer en ny “Låst margenoptimering” -funktion på sine Crypto Futures

Huobi Futures, derivathandelsplatformen, der ejes af verdens førende kryptobørs Huobi, annonceret lanceringen af ”Locked Margin Optimization Function” for at forbedre aktivudnyttelsen og reducere positionsmargenen for brugere med både lange og korte crypto futures.

Lad os sige, at du har både lange positioner og korte positioner for en bestemt mønt – lad os sige BTC, uden optimering beregnes positionsmargenerne separat for lange og korte positioner. Med Locked Margin Optimization-algoritmen maksimeres værktøjet på de samme mønttypekontrakttyper, hvilket reducerer positionsmargenen for brugere med både lange og korte positioner.

En lavere positionsmargin på tværs af kontrakterne betyder den mere tilgængelige margen for erhvervsdrivende, derfor højere fondsudnyttelse og en lavere risiko for at udløse likvidation.

Funktionen Låst optimering vil tilbyde brugerne 9 kryptovalutaer og 36 handelspar på den ugentlige, to ugentlige, kvartalsvise og to kvartalsvise futures på Huobi Futures.

I denne artikel graver vi dybt i, hvad der er låst marginoptimering og giver et eksempel på, hvordan det sænker din positionsmargin på de samme kryptokontrakter..

Forståelse af positionsmargen

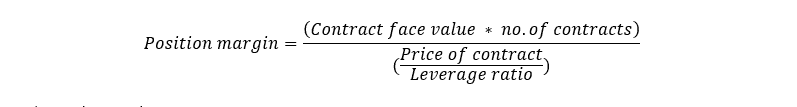

Positionen for en erhvervsdrivende beregnes som den samlede kontraktværdi (antal kontrakter * kontraktværdi) divideret med gearingsgraden og kontraktprisen. For eksempel vil positionsmargenen for en erhvervsdrivende med 10 kontrakter med BTC-futures hver koste $ 100 USD (samlet værdi er $ 1000) og Bitcoins pris er på $ 10.000, en erhvervsdrivende med et gearingsgrad på 25x (gearing op til 125x på Huobi Futures) vil f.eks. har en margenposition på:

Så; $ 1000/10000/25 = 0,004 BTC som positionsmargen.

Nu hvor vi forstår positionsmargen, skal vi se på, hvordan låst margenoptimering hjælper forhandlere med at reducere positionsmargenen, hvilket giver dem flere aktiver at placere handler med.

Den låste optimeringsfunktion

Huobi Futures introducerer Locked Optimization-modellen, der blot sigter mod at reducere den samlede effekt af at have forskellige positioner på den samme kryptokontrakt. Funktionen til låst margenoptimering optimerer nytten af aktiver ved at minimere effekten af den samme type futures i positioner, der er taget. Se på nedenstående formel:

Låst margen = (Samlet lang og kort positionsmargin – Samlet låst margen for samme type kontrakter på en mønt) * Optimeringsforhold for samme type futures – Samlet låst margen for alle typer kontrakter af mønten

Indtil videre tilbyder Huobi fire forskellige typer futures inklusive ugentlige, to ugentlige, kvartalsvise og to kvartalsvise kontrakter. For at forstå denne formel bedre vil vi føre med eksempler på, hvordan man får den låste margen til samme type futures, dvs. er en bruger, der har lange og korte kontrakter på kun en af de fire typer, f.eks. kun ugentlige futures og låst margin på en bruger, der har lange og korte kontrakter af en mønt, men med forskellige typer futures, f.eks. ugentligt og hvert kvartal.

Eksempel på Låst margenoptimering

Forestil dig, Messi har 1000 lange kontrakter og 800 korte kontrakter med BTC ugentlige futures, hver handel gearet til 20x. Kontrakterne handles til $ 100 / kontrakt med prisen på ugentlige futures i øjeblikket på $ 9.500.

Ved hjælp af formlen ovenfor for positionsmargen ligger den lange kontraktposition margen ved 0,5263 BTC og korte positioner kontrakt ved 0,4210 BTC.

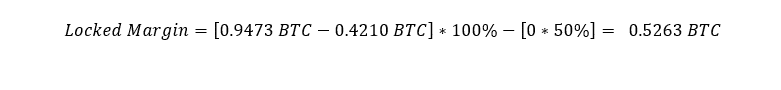

For at få den låste margen skal vi beregne (i) den samlede lange og korte positionsmargin (ii) den samlede låste margen for samme * type futures (iii) den samlede låste margen for alle * type futures og (iv) optimeringen satser, der er 100% for samme type futures og 50% for flere type futures.

Trin 1:

Samlede lange og korte positionsmargener = Samlet lang positionsmargin + Samlet kort positionsmargin

I alt L.&S-positionsmargin = 0,5263 + 0,4210 = 0,9473 BTC

NB: Dette er den samlede margen, der kræves inden implementeringen af ”Låst margenoptimering”.

Trin 2:

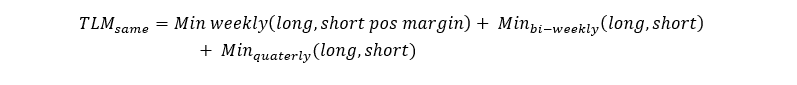

Den samlede låste margen for futures af samme type

Vi beregner den samlede låste margin for den samme type futures ved at tage minimumsværdien mellem de lange og korte positionsmargenkontrakter, dvs. min (0,5263, 0,4210) = 0,4210, hvilket er den korte positionsmargen.

Hvis vi siger, at Messi havde ugentlige, to ugentlige og kvartalsvise futureskontrakter, ville hans samlede låste margin for samme type futures være;

Trin 3:

Den samlede låste margen for alle typer futures

I vores eksempel har Messi kun en type futures-kontrakt, den ugentlige BTC-futures, derfor har han ikke en låst margen for alle type futures, dvs. TLMall = 0. Hvis Messi holdt, lad os sige det ugentlige, to ugentlige og kvartalsvis kontrakter;

TLMsame trækkes derefter fra minimumsværdien opnået i ligningen ovenfor for at få den samlede låste margen for alle typekontrakter.

Trin 4:

Til sidst skal du optimere den opnåede værdi, trin 1, efter at du har trukket værdien af trin 2, og optimere den værdi, der er opnået i trin 3, dvs..

Som set ovenfor er den samlede positionsmargin, der er nødvendig for både de lange og korte kontrakter om BTC ugentlige futures, lavere end den tidligere tilføjelse af enkeltmargener. Låst margenoptimering sikrer, at brugernes pengeprogram maksimeres og sænker brugernes samlede handelsomkostninger – i nogle tilfælde op til 50% af omkostningerne. Højfrekvente forhandlere og big-time forhandlere drages mest fordel af denne nye mekanisme.